業務委託での収入に確定申告は必要?確定申告が必要な条件や申告方法も紹介

はじめまして、エンジニアスタイル編集部です!

コラムページでは、ITフリーランスに向けてお役立ち情報を発信します。Twitterではホットな案件を紹介してまいりますので、ぜひフォローをお願いいたします!

本記事が、皆様の参考になれば幸いです。

経験がまだ少ない方にもわかりやすく説明するために、初歩的な内容も記載しております。記事も長いので、実務経験豊富な方は、ぜひ目次から関心のある項目を選択してください。

エンジニアスタイルは、最高単価390万円、国内最大級のITフリーランス・副業案件検索サービスです。ITフリーランス・副業案件一覧をご覧いただけますのであわせてご確認ください。

目次

はじめに

「業務委託で仕事をしているけれど、確定申告が必要なのか分からない」「申告の手続きが難しそうで不安」と感じている方も多いのではないでしょうか。業務委託で得た収入がある場合、収入額や経費によっては確定申告が必要になります。

この記事では、確定申告が必要な条件や手続きの流れを詳しく解説し、初めての方でもスムーズに申告ができるようにサポートします。ぜひ最後まで読んで、不安を解消してください。

業務委託契約とは?

「そもそも業務委託契約って何だろう?」と疑問に思っていませんか?

業務委託契約とは、一言でいうと「外部の企業や個人に仕事をお願いする契約」のことです。雇用契約とは異なり、自分のペースで業務を進められるのが特徴です。

ここでは、業務委託契約の概要について解説していきます。

自社の業務(対応しきれない業務の一部や全部を)外部の企業や個人に任せること

業務委託契約とは、企業や個人が自社の業務の一部や全部を外部の企業や個人に依頼して任せる契約のことを指します。業務委託契約に基づいて業務を行う側(受託者)は、依頼主(発注者)から決められた業務をこなし、その対価として報酬を受け取ります。

受託者は業務を完了させる責任を負いますが、業務の進め方や手段は基本的に受託者に委ねられるのが業務委託契約の特徴です。業務委託契約はさまざまな業務で活用されていますが、デザインやプログラミングなど、専門的な知識やスキルが求められる分野では特に多い傾向にあります。

雇用契約とは何が違う?

業務委託契約と雇用契約の違いは、命令する・される関係と報酬の支払い方法にあります。

雇用契約の場合、労働者は雇用主の指示に従って働き、業務内容や働く時間、場所も雇用主によって決められます。雇用契約に基づく労働者は、働いた「時間」に対して賃金を受け取ることが一般的です。

例えば、社員として企業に雇用されている場合、出勤時間や休憩時間が決まっており、勤務時間に応じて給与が支払われます。雇用契約には労働基準法などの法律が適用され、労働者には最低賃金や残業代、社会保険などの権利が保障されています。

一方、業務委託契約では、発注者から具体的な業務内容が提示されても、受託者はその業務をどのように遂行するかについて自由度が高く、具体的な命令関係はありません。報酬も業務の遂行に対する成果報酬として支払われるため、働いた時間ではなく、納品物や業務の完了に基づいて支払われます。そのため、業務委託契約を結ぶ受注者は、労働者としての権利や福利厚生を受けることはなく、独立した立場で業務に取り組む責任を負うことになります。

つまり、雇用契約は雇用主と労働者の間に具体的な命令関係があり、業務委託契約は独立性が重視されるという点で大きく異なります。

業務委託契約で確定申告が必要となる人とは?

業務委託契約を結んで働く方の中にも、確定申告が必要となるケース・必要とならないケースが存在します。

ここでは、業務委託契約で確定申告が必要となるケースについて解説していきます。

個人事業主やフリーランスが業務委託で仕事をした場合

個人事業主やフリーランスとして業務委託契約で仕事をした場合、確定申告は「基本的に必要」です。

業務委託契約に基づく収入は給与所得ではなく、事業所得や雑所得として扱われるため、事業の売上や経費、利益を正確に計算し、所得税を申告する義務があります。確定申告することで、税金の計算がされるとともに、経費として控除できる項目があるため、実際に支払う税額を減らすことも可能です。

例えば、フリーランスのエンジニアやデザイナーが業務委託契約で仕事を受けた場合、その報酬は事業所得となります。事業に関連する費用(例:交通費・仕事に必要なパソコンの購入費用など)を経費として申告できるため、節税対策も可能です。また、確定申告には青色申告や白色申告といった選択肢があり、青色申告を行うと、一定の要件を満たせば65万円の特別控除を受けられるため、税金の負担を軽減できます。

ただし、業務委託での仕事があまりに少額で、年間の所得が基礎控除額(48万円)を超えない場合は、確定申告が不要となるケースもあり得ます。また、消費税の課税事業者としても、前々年の売上が1,000万円を超える場合には消費税の申告も必要です。

業務委託契約を通じて得た収入は事業の一部として扱われるため、フリーランスや個人事業主にとって確定申告は避けて通れない手続きとなります。

会社員などの給与所得者が、副業として業務委託で働いた場合

会社員が本業とは別に副業として業務委託契約で仕事をする場合も、年間20万円を超える場合、確定申告をしなければなりません。

この20万円という基準は、副業としての所得が「雑所得」や「事業所得」として扱われる場合に適用されます。副業が業務委託契約で行われた場合、その報酬は事業所得や雑所得として申告が必要となるため、注意が必要です。

例えば、会社員が平日夜や週末にライティングやデザインの仕事を業務委託で行い、年間20万円以上の収入を得た場合は、その金額を確定申告しなければなりません。この際、経費を差し引くことができるため、副業でかかったパソコンやインターネット接続の費用などを申告して所得を減らすことも可能です。

一方で、会社員の場合、会社が年末調整を行ってくれるため、給与所得に対する税金の手続きは不要です。ただし、副業で得た所得に対しては、年末調整が適用されないため、自分で申告する必要があります。

また、住民税についても副業の所得に基づいて課税されるため、副業がバレたくない場合は「住民税・特別徴収」ではなく「普通徴収」を選択することも可能です。会社員が副業として業務委託契約をする際には、確定申告の義務や税金の管理をしっかり把握しておきましょう。

上に挙げた2つの条件に当てはまらなければ、業務委託の所得に対して所得税は発生しないため、確定申告は不要。

先述した通り、個人事業主やフリーランスとして業務委託契約で得た所得が基礎控除額(48万円)未満、または会社員の副業収入が年間20万円未満の場合は、確定申告が不要です。所得税が発生しないため、税務署に申告する必要がなく、追加の税金も発生しません。

ただし、住民税に関しては自治体によって異なる規定があるため、気になる方は管轄する役所に問い合わせしてみると安心です。

業務委託をしていて確定申告をした方が良い時とは?

業務委託契約で収入を得ている場合でも、確定申告が必ずしも必要になるわけではありません。

ただし、特定の条件に当てはまる場合は確定申告をすることで税金の還付を受けられたり、追加の税金を支払う必要があったりします。特に給与所得がある場合や、年末調整を受けていない場合には注意が必要です。

ここでは、具体的な状況について解説します。

給与所得があり年末調整をしている場合、基本的に給与所得20万円を超えなければ確定申告は不要

給与所得がある人が業務委託で副業をしている場合、通常は副業の所得が「年間20万円以下」であれば確定申告は不要です。

この20万円という金額は、給与以外で得た所得が対象であり、給与所得は年末調整によって会社側で税金の処理が行われるため、自ら申告する必要はありません。しかし、20万円を超える業務委託の収入がある場合は、その分の所得税を自ら確定申告で申告する必要があります。

また、所得が20万円以下の場合でも、医療費控除や住宅ローン控除などの適用を受ける場合には確定申告が必要となります。

たとえ副業の所得が少額でも、医療費が高額になった場合など、節税のメリットが得られるケースもあるため、申告しないと自己判断するには注意が必要です。

給与所得がある人で1年の途中で退職して、年末調整を受けられなかった場合、確定申告が必要

給与所得者が1年の途中で退職した場合、年末調整を受けられないため、確定申告が必要になります。

年末調整は通常、年の終わりに雇用主が従業員に代わって税金を精算する手続きですが、途中退職者の場合はこの手続きが行われないため、自分で確定申告をして税金の清算を行わなければなりません。

例えば、3月に退職し、その後フリーランスとして業務委託契約で仕事を始めた場合、1月から3月までの給与所得については年末調整を受けていないため、確定申告が必要です。また、退職後に業務委託で得た収入も申告の対象となります。確定申告することで、納めすぎた所得税が返還される可能性があり、税金を適正に精算できます。

さらに、退職時に失業手当を受けていた場合や、退職金が支給されている場合も確定申告が必要です。退職金については源泉徴収が行われることが多いですが、控除の適用を受けることで所得税を減らせる場合があります。また、失業手当については非課税ですが、退職前の給与所得やその他の所得とのバランスを見て、確定申告することで最終的な税額を調整することが重要です。

このように、途中退職によって年末調整が行われなかった場合には、業務委託での収入とあわせて確定申告することで、適切な税金の管理が可能です。

業務委託の確定申告のやり方

業務委託契約で得た収入がある場合、確定申告が必要になることがあります。特に個人事業主やフリーランスとして働く場合、確定申告は毎年行うべき重要な手続きです。申告には「青色申告」と「白色申告」があり、どちらを選ぶかによって手続きや節税のメリットが異なります。

ここでは、青色申告と白色申告の違いをはじめ、必要書類や申告書の作成方法、申告期間について詳しく説明します。

青色申告とは

青色申告は、個人事業主やフリーランスが業務委託などで得た収入に対して行う確定申告の一種で、特に節税効果が高いとされています。青色申告を行うには、事前に税務署に「青色申告承認申請書」を提出して承認を受ける必要があります。

承認されると、帳簿を複式簿記で記録し、正確な会計を行うことが求められますが、その分、青色申告特別控除をはじめとするさまざまな控除を受けることができ、税金の負担を軽減できます。

青色申告には、最大65万円の青色申告特別控除があり、収入から直接控除されるため、所得税や住民税を減らす大きな効果があります。また、家族従業員に支払った給与を必要経費として計上する「専従者給与制度」や、赤字を繰り越して翌年以降の所得と相殺する「純損失の繰越控除」など、複数の節税メリットがあります。

長期的にフリーランスとして活動する予定がある場合は、青色申告を選択することで大きな節税効果が期待できます。

白色申告とは

白色申告は、青色申告と比較して手続きが簡単で、帳簿も簡易的な記帳が許されるため、初めて確定申告をする人や小規模な事業者にとっては手軽な方法です。

白色申告は事前の申請が不要で、誰でも行えるのがメリットですが、青色申告に比べて控除額が少なく、節税効果は限定的です。

なお、白色申告の場合でも、収支内訳書の提出が求められます。また、帳簿の保存が義務付けられており、記帳や書類の整理が必要です。白色申告では青色申告特別控除などの優遇措置はありませんが、それでも事業にかかった経費を控除することができるため、収入がある程度少ない場合や複雑な会計処理が不要な場合には有効です。

初めて確定申告する人や副業収入が少額の場合、まずは白色申告を選んでみるのも一つの方法です。

必要書類は何?

業務委託契約で確定申告を行う際には、いくつかの書類を準備する必要があります。

まず、申告の基本となる「確定申告書(B様式)」が必要です。確定申告書(B様式)には、1年間の収入、経費、控除額などを記載します。また、青色申告の場合は「青色申告決算書」も併せて提出する必要があります。

また、業務に関連する経費を証明するための領収書やレシートも必須です。これらの証拠書類をしっかり保存しておくことで、申告時に必要な経費を正確に計上できるようになります。なお、2022年に施行された「改正電子帳簿保存法」により、従来、取引先から受け取った請求書や領収書を紙で保管していた場合でも、電子データで受け取ったもの(PDFやメールの添付ファイルなど)は、電子データのまま保存することが義務化されたため注意しましょう。

さらに、事業専従者給与や減価償却資産の明細がある場合は、それらの明細書も準備しておく必要があります。特に青色申告では、複式簿記による正確な帳簿が求められるため、日々の取引を丁寧に記録しておきましょう。

確定申告書を作成する

国税庁のe-Taxシステムを利用することで、オンライン上で所得や経費、控除額を入力し、申告書を自動で作成可能です。紙での申告も可能ですが、e-Taxを利用することで申告がスムーズに進む上、青色申告の場合はe-Taxで申告することで控除額が10万円増額される特典もあります。

まず、収入や経費をしっかりと計算し、それを基にして確定申告書に記入します。業務委託の報酬は事業所得として計上され、関連する経費を控除することで、課税される所得額を減らせるでしょう。

また、医療費控除や配偶者控除、住宅ローン控除、ふるさと納税など、適用できる控除があれば、忘れずに申告書に反映させるようにしましょう。

確定申告の申告期間

確定申告の申告期間は、毎年2月16日から3月15日までとなっています。この期間中に1年間の所得と経費を申告し、所得税の清算を行います。期限を過ぎてしまうと、延滞税や無申告加算税が課される可能性があるため、必ず期限内に申告するようにしましょう。

また、青色申告を行う場合は、事前に税務署へ申請を済ませておく必要があります。青色申告の承認を受けていない場合は、白色申告しか選択できなくなるため、早めに手続きを行いましょう。

なお、申告期間内であれば、e-Taxを利用して24時間いつでも申告できるため、時間の都合がつかない場合でも安心です。また、還付申告の場合は申告期限が過ぎても5年間は申告が可能ですので、税金を払いすぎている場合には忘れずに申告をしておきましょう。

青色申告すれば節税にもつながる

先述したとおり、青色申告を選ぶことで節税効果が期待できます。特に、青色申告特別控除によって最大65万円が所得から控除されるため、所得税や住民税を大幅に減らすことが可能です。また、赤字が出た場合には、3年間にわたってその赤字を翌年以降の利益と相殺できる「純損失の繰越控除」も大きなメリットです。さらに、事業専従者への給与も経費として計上できるため、家族を従業員として雇っている場合には、その給与も節税につながります。

青色申告は手続きが少し複雑ですが、長期的に見ると大きな節税効果が得られるため、業務委託で継続的に収入を得ている場合は、ぜひ青色申告の活用を検討してみましょう。

業務委託契約で源泉徴収税額を確認するには?

業務委託契約を結んでいるフリーランスや個人事業主の場合も、報酬の支払い時に源泉徴収が発生するケースがあるため、その内容や金額を確認しておくことが重要です。

ここでは、源泉徴収の仕組みや具体的な事例について解説します。

源泉徴収とは

源泉徴収とは、報酬や給与が支払われる際に、税金があらかじめ控除され、その差し引かれた金額が支払われる制度です。源泉徴収は、税務署に納税者の代わりに所得税を納付する仕組みで、企業や支払い者が源泉徴収を行います。納税者が後でまとめて税金を支払う必要がないため、支払いの負担が軽減されるメリットがあります。

業務委託契約の場合も、一定の条件を満たす報酬や料金については、支払者が源泉徴収を行い、報酬を受け取る際に所得税が差し引かれた後の金額が支払われます。通常、源泉徴収された所得税額は、報酬額の10.21%(復興特別所得税を含む)となっており、この額が報酬から差し引かれます。

源泉徴収された税額は、確定申告時に調整され、多く支払われた場合は還付されることもあります。したがって、業務委託契約で支払いを受ける際には、源泉徴収が行われているかどうかを確認することが重要です。

個人事業主の場合で源泉徴収される主なケースとは

個人事業主やフリーランスで源泉徴収が適用されるケースは、報酬や料金が特定の業務や役務に関連するものである場合に限られます。

通常、日常的な取引や物品の販売に対しては源泉徴収が行われませんが、特定の業務や役務に対しては、支払者が所得税を源泉徴収し、税務署に納付する義務があります。

主なケースとしては、以下のような業務や役務が該当します。

原稿料や講演料

| 支払金額(=A) ※源泉徴収の対象となる金額 |

税額 |

| 100万円以下 | A×10.21% |

| 100万円超 | (A-100万円)×20.42%+102,100円 |

原稿料や講演料は、フリーランスや個人事業主が業務委託契約のもとで受け取る代表的な報酬の一つです。源泉徴収の対象となるため、報酬の支払い時に所得税が差し引かれることになります。

通常、原稿料や講演料に対する源泉徴収税額は、報酬金額の10.21%です。例えば、100,000円の原稿料を受け取る場合、源泉徴収額として10,210円が差し引かれ、実際に手元に残るのは89,790円となります。

この源泉徴収された金額は、報酬を受け取る際に支払者から通知され、確定申告で最終的に清算されます。多く支払われた場合は還付を受けることができ、逆に不足している場合は追加で税金を納める必要があります。

フリーランスのライターや講師として活動する場合、原稿料や講演料を受け取る際に源泉徴収額を確認し、確定申告で正確に申告することが大切です。

弁護士、公認会計士等特定の資格を持つ人に支払う報酬・料金

| 支払金額(=A) ※源泉徴収の対象となる金額 |

税額 |

| 100万円以下 | A×10.21% |

| 100万円超 | (A-100万円)×20.42%+102,100円 |

弁護士や公認会計士、税理士など、特定の資格を持つ専門職に対する報酬や料金も、源泉徴収の対象となります。法律や税務に関する高度な専門的サービスの対価であるため、報酬の支払い時に所得税が差し引かれることが義務付けられています。一般的に、専門職への報酬は、報酬額の10.21%が源泉徴収として差し引かれます。

例えば、弁護士が依頼人から200,000円の報酬を受け取る場合、20,420円が源泉徴収され、実際に手元に渡る金額は179,580円となります。確定申告時には、源泉徴収された税額を申告し、必要に応じて還付や追加納付の手続きを行います。

専門職として活動する場合も、報酬に対して源泉徴収が行われることを理解し、税務上の処理を正確に行うことが重要です。

プロ野球選手、プロサッカーの選手などに支払う報酬・料金

プロ野球選手やプロサッカー選手など、プロスポーツ選手に支払われる報酬も、源泉徴収の対象です。これらの報酬は、スポーツ選手が提供する役務に対する対価であり、一定の金額以上の報酬に対しては所得税が源泉徴収されます。スポーツ選手に支払われる報酬は、契約金や出場料、賞金などさまざまな形態がありますが、いずれも源泉徴収が行われます。

役務の提供を約することにより一時に支払う契約金(例:プロ野球選手の契約金)

役務の提供を約束することにより支払われる一時的な契約金も、源泉徴収の対象となります。例えば、プロ野球選手が新たにチームと契約を結ぶ際に支払われる契約金や一時金が該当します。

契約金は選手がチームに対して今後一定の期間、役務を提供することを前提に支払われるため、報酬として所得税が源泉徴収されます。

業務委託で確定申告をしなかった時のペナルティ

業務委託契約で収入があるにもかかわらず、確定申告を行わなかった場合には、ペナルティが発生します。

税務署に申告が遅れた場合や無申告の場合には、延滞税や無申告加算税が課されたり、意図的に申告を避けた場合には、重加算税が適用されることもあるため、注意しましょう。

ここでは、これらのペナルティや申告期間について詳しく解説します。

延滞税

確定申告を行わずに期限を過ぎてしまった場合、まず発生するのが「延滞税」です。

延滞税は、本来支払うべき税金の納付が遅れたことに対して課されるペナルティで、期限を過ぎた日数に応じて利息のように課税されます。具体的には、確定申告の期限である3月15日を過ぎると、申告が遅れた日数に基づいて延滞税が発生します。

延滞税は、納期限から2ヶ月以内とそれ以降で税率が異なり、年7.3%または特例基準割合+ 1%(2ヶ月以降は+ 7.3%)が適用されます。

例えば、納付が遅れて2か月以上経過した場合、延滞税の負担が増大し、元々の納税額に加えて余分な税金を支払う必要が出てきます。延滞税は、遅延日数が長くなるほど累積していくため、なるべく早く申告を行う必要があります。申告や納税が遅れると、予期せぬ負担が大きくなるため、期限順守が重要です。

なお、やむを得ない理由によって納税が難しい場合「納税の猶予申請書」を期限までに提出すると、最長1年間の納税猶予が認められることがあります。事情があれば猶予期間は最長2年まで延長可能です。

無申告加算税

無申告加算税は、申告期限までに確定申告をしなかった場合に課されるペナルティです。たとえ税務署の指導や調査があって申告を行った場合でも、この無申告加算税が課されることがあります。

なお、無申告加算税の税率は、通常は50万円までの部分に対しては納税額の15%、50万円を超える部分は20%ですが、税務署の指摘を受ける前に自主的に申告を行った場合には、無申告加算税が5パーセントの割合を乗じて計算した金額に軽減されることもあります。参照元:国税庁HP

無申告加算税は、申告期限を過ぎたことに対する罰則であり、確定申告を怠った期間が長いほど、その負担が大きくなります。また、申告期限から2年以上遅れている場合や、申告しない意思が明らかであると判断された場合には、青色申告の承認取り消しなど、さらに重い罰則が課されることもあります。

確定申告を忘れた場合でも、速やかに自主申告を行うことで、無申告加算税の負担を軽減することが可能です。

重加算税

重加算税は、確定申告において故意に所得を隠したり、虚偽の申告をした場合に適用される厳しい罰則です。申告漏れや脱税が意図的であると税務署に判断された場合に課されます。

重加算税の税率は非常に高く、通常の納税額に対して原則35%、最大で40%が加算されることがあります。他のペナルティと比較しても最も重い罰則であり、税務調査で悪質な行為が発覚した場合に適用されるため、避けるべきです。

例えば、業務委託で得た収入を意図的に申告しなかったり、経費を過大に計上して税額を不当に減らそうとした場合、重加算税が適用される可能性があります。

税務署は申告内容の正確性を厳しくチェックしており、意図的な申告漏れや虚偽申告が発覚した際には、通常の税額に加え大きな罰金を支払う必要があります。そのため、確定申告では正確かつ誠実な申告を行いましょう。

申告期間

確定申告の申告期間は、毎年2月16日から3月15日までの1か月間です。1年間の収入と経費を申告し、所得税の精算を行います。特に業務委託で得た収入がある場合は、事前に必要な書類や帳簿をしっかりと準備し、期限内に申告を済ませることが求められます。申告期間を過ぎてしまうと、延滞税や無申告加算税などのペナルティが発生するため、早めの準備が必要です。

申告期限を守るためには、早い段階で書類の整理や帳簿の確認を行い、必要に応じて税理士や専門家のサポートを受けることが有効です。また、e-Taxを利用すれば24時間オンラインで申告が可能ですので、時間の都合がつかない場合でも申告をスムーズに行うことができます。確定申告の期間を守り、ペナルティを避けるためにも、計画的に準備を進めることが大切です。

業務委託の確定申告には確定申告ソフトを活用して時短に!

業務委託契約で得た収入に対する確定申告は、書類作成や帳簿の整理など手間のかかる作業が多く、忙しいフリーランスや個人事業主にとっては負担となります。しかし、確定申告ソフトを活用すれば、経理作業を大幅に効率化し、時間を節約することが可能です。

ここでは、弥生やfreeeなどのクラウド確定申告ソフトを使って、どのようにして申告をスムーズに行うかをご紹介します。

弥生のクラウド確定申告ソフト

弥生のクラウド確定申告ソフトでは、会計業務を効率化するための機能を利用可能です。

入力作業を自動化する機能が充実しており、銀行明細やクレジットカードの取引データ、領収書のスキャンデータを自動で仕訳することで、手動入力の手間を大幅に削減できます。さらに、簿記の知識がなくても簡単に利用でき、取引の入力を行うだけで自動的に帳簿や確定申告書類を作成してくれる点が特徴です。

また、スマホアプリを使ってレシートを撮影するだけで、自動的に取引が入力されるため、手軽に日々の経理を管理できます。さらにe-Taxを通じて直接税務署に申告書を提出する機能も備えており、申告のプロセスをオンラインで完結できる点も大きなメリットです。

なお、弥生のクラウド確定申告ソフトは青色申告にも対応しており、最大65万円の控除を受けるための書類作成も簡単です。

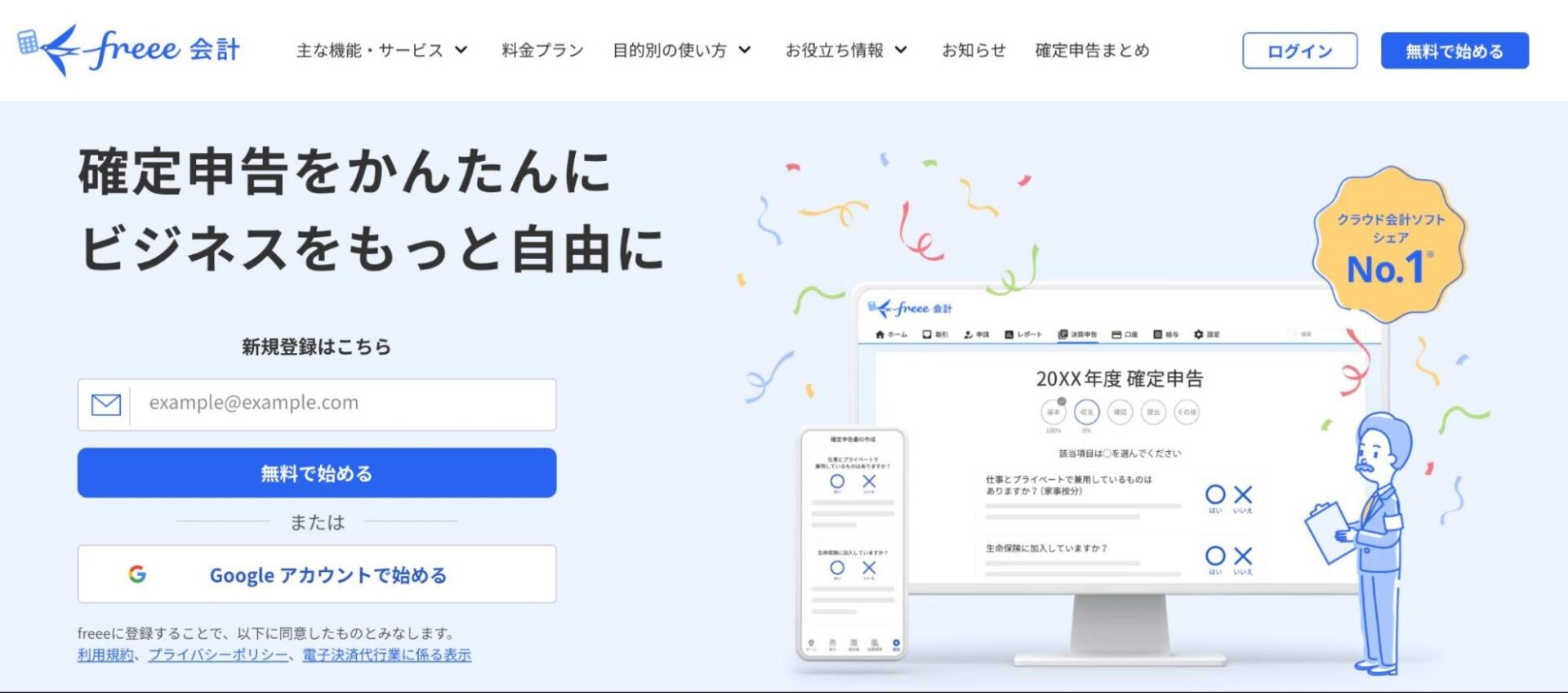

確定申告ソフト「freee会計」

freee会計は、初心者から経験者まで幅広く対応している確定申告ソフトで、特に時間短縮に優れた機能が特徴的です。銀行やクレジットカードからの取引データを自動で取得し、仕訳処理を効率化する機能が備わっているため、面倒な手動入力を最小限に抑えられます。また、収支のデータはリアルタイムで確認できるため、確定申告の際にも簡単にデータを整理することが可能です。

freeeの特徴的な機能として、◯×形式の質問に答えるだけで必要な書類を自動作成できる「インタビュー形式」があり、税務知識がなくてもスムーズに申告書類が作成できます。

また、電子申告もそのまま行えるため、税務署に足を運ぶ必要がありません。さらに、スマートフォンを使ってレシートを撮影すれば、金額や日付を自動的に読み取り、仕訳を自動で処理する機能もあり、日常的な経理管理も簡単です。

freee会計は、確定申告だけでなく、日々の会計業務全般をサポートするための強力なツールです。特に時間のない個人事業主にとって、freeeを使うことで申告作業を短時間で終わらせ、ビジネスに集中できる環境を手に入れられます。

まとめ

今回の記事では、フリーランス・副業として業務委託で収入を得た場合の確定申告の方法や条件について紹介してきました。

業務委託で得た収入がある場合、確定申告が必要かどうかは収入の額やその種類によって異なります。個人事業主やフリーランスとして活動している方、また副業で業務委託契約を行っている会社員でも、一定の基準を超える収入がある場合は、必ず確定申告を行う必要があります。申告を怠ると、延滞税や無申告加算税などのペナルティが発生する可能性があるため、期限内に正しく手続きを行うことが重要です。

業務委託での収入が発生したら、早めに必要な書類を準備し、確定申告ソフトなどを活用してスムーズに申告を済ませましょう。

適切な申告を行うことで、安心してビジネスを続けることができ、納税に関するトラブルも回避できます。

- CATEGORY

- フリーランス

- TAGS

-

-

-

-

-

-

-

【クラウドエンジニア(AWS)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】自社サービスが稼働するインフラの構築・運用の 求人・案件

- 1,000,000 円/月〜

-

その他

-

【クラウドエンジニア(AWS)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】複数サービスから成り立つプラットフォーム構築の 求人・案件

- 500,000 円/月〜

-

その他

-

【クラウドエンジニア(AWS)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】Unreal Engine PaaSの開発の 求人・案件

- 800,000 円/月〜

-

品川・お台場

-

【クラウドエンジニア(AWS)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】通信事業者のオペレーション自動化システムの開発の 求人・案件

- 1,300,000 円/月〜

-

品川・お台場

-

【Java(Spring)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】システム開発支援の 求人・案件

- 850,000 円/月〜

-

その他

- Java

-

【Java(Spring)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】某大手広告代理店クラウドリフト案件の 求人・案件

- 700,000 円/月〜

-

その他

- Java

-

【JavaScript(React)】【週4日以上稼働可能な方にぴったり・20代~40代活躍中!】【JavaScript(React)】【業務委託(準委任)】某デジタルコンテンツ管理プラットフォームの開発・運用プロジェクトの 求人・案件

- 900,000 円/月〜

-

品川・お台場

- JavaScript HTML Sass

-

【SQL】動画配信サービスの運用保守の 求人・案件

- 670,000 円/月〜

-

その他

- SQL Go言語

-

【Python】サービスカスタマイズ開発案件の 求人・案件

- 800,000 円/月〜

-

その他

- Python JavaScript Nodejs

-

【Ruby】大学向けポータルサイト構築支援の 求人・案件

- 850,000 円/月〜

-

その他

- Ruby

-

【 C#】電子帳票発行管理システム開発案件の 求人・案件

- 550,000 円/月〜

-

その他

- C# SQL HTML JavaScript

-

【PL/SAP】次世代プラットフォーム構築支援案件の 求人・案件

- 650,000 円/月〜

-

その他

-

【UI/UXディレクション】ヘルスケアアプリグロース施策ディレクション案件の 求人・案件

- 770,000 円/月〜

-

その他

- その他

-

【Java】航空会社向けシステムエンハンス開発案件の 求人・案件

- 650,000 円/月〜

-

その他

- Java

-

【PMO】ネットワークセキュリティ対策導入検討案件の 求人・案件

- 900,000 円/月〜

-

大手町・丸の内

-

【AWS/フルリモート】AWS環境保守案件の 求人・案件

- 650,000 円/月〜

-

その他

-

【言語不問】某グローバルカンパニー向け課金システム開発案件の 求人・案件

- 700,000 円/月〜

-

その他

-

【PMO/英語】銀行向け作業システム開発支援案件の 求人・案件

- 1,450,000 円/月〜

-

大手町・丸の内