【フリーランスエンジニア必見】パソコンを購入した時の経費計上方法を紹介

はじめまして、エンジニアスタイル編集部です!

コラムページでは、ITフリーランスに向けてお役立ち情報を発信します。Twitterではホットな案件を紹介してまいりますので、ぜひフォローをお願いいたします!

本記事が、皆様の参考になれば幸いです。

経験がまだ少ない方にもわかりやすく説明するために、初歩的な内容も記載しております。記事も長いので、実務経験豊富な方は、ぜひ目次から関心のある項目を選択してください。

エンジニアスタイルは、最高単価390万円、国内最大級のITフリーランス・副業案件検索サービスです。ITフリーランス・副業案件一覧をご覧いただけますのであわせてご確認ください。

目次

はじめに

フリーランスエンジニアがパソコンを購入した場合、どのように経費計上すれば良いのか悩む方も多いのではないでしょうか?

パソコンの経費計上の正しい方法を知ることで、税務処理がスムーズになり、節税効果も期待できます。

そこで本記事では、パソコンの金額や使用状況に応じた経費計上の方法を具体的に解説します。

<この記事を読むメリット>

- パソコンの金額や種類ごとの経費計上方法が分かる

- 減価償却の計算方法を具体例付きで理解できる

- 注意すべきポイントを押さえて税務リスクを回避できる

フリーランスエンジニアはその性質上、パソコンを頻繁に買い換えることも多いかもしれません。

その際に経費計上の方法を知っているかどうかで大きな差が生まれてくるので、ぜひ最後までお読みいただき、実務に役立ててください!

フリーランスエンジニアはパソコンを経費計上できる?

「フリーランスは税金が安いから儲かる」

「フリーランスはなんでも経費申請できる」

フリーランスや個人事業主に興味のある人は、このような噂を聞いたことがあるかもしれません。

確かに、フリーランスは確定申告の際に、経費を計上することで課税所得を減少させられます。

しかし、経費として認められるのは、あくまでも「事業に関わる支出のみ」です。

では、フリーランスエンジニアがパソコンを購入する場合、その金額を経費として計上できるのでしょうか?

結論からいうと、多くのケースでパソコンの購入金額は経費として計上できます。

ここでは、その理由についてわかりやすく解説していきます。

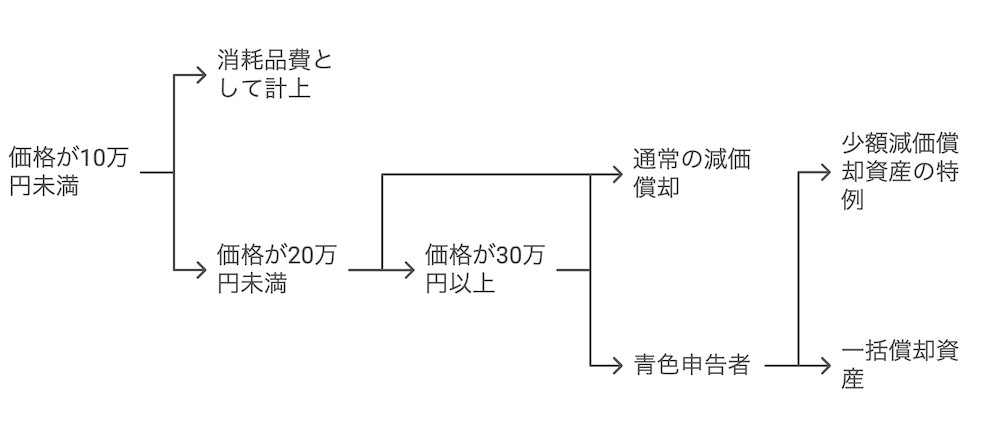

金額によって「消耗品」か「減価償却費」に仕分けられる

パソコンのような電子機器は、通常「消耗品」か「減価償却費」に仕分けられます。

消耗品とは、購入金額が10万円未満(税込)の資産を指し、事業において使用する機器や物品が該当します。

この範囲内のパソコンであれば、購入時に全額を一度に経費計上することが可能です。一方で、購入金額が10万円以上(税込)のパソコンは、減価償却資産として取り扱います。

減価償却とは、資産の価値が時間とともに減少することを反映して、数年間に分割して経費計上する方法です。(※詳しい計算方法は後述)

ただし、青色申告者は「少額減価償却資産の特例」を利用することで、30万円未満の資産を購入年度に全額経費計上することが可能です(年間合計300万円まで)。

このように、金額によって仕分け方法が異なるため、購入前にどのように計上するかを理解しておくことが重要です。

10万円未満かどうかで処理の仕方が変わる

| 購入金額(税込) | 経費区分 | 計上方法 | 備考 |

| 10万円未満 | 消耗品費 | 購入年度に全額経費計上 | 一度に全額を経費計上可能 |

| 10万円以上~20万円未満 | 一括償却資産 | 3年間にわたり均等に経費計上 | 年次に1/3ずつ経費計上 |

| 20万円以上 | 減価償却費 | 耐用年数(通常4年)に基づき毎年一定額を経費計上 | 資産として扱い、4年間で分割計上 |

| 30万円未満(青色申告者) | 少額減価償却資産の特例 | 購入年度に全額経費計上 | 年間300万円の上限内で適用可能。特例を活用すれば初年度に一括経費計上できる |

ここで一つ覚えておきたいのは、基本的に経費は「10万円」未満かどうかで処理の仕方が変わるという点です。

これは、パソコンだけに留まりません。例えば、プリンターや複合機、その他の業務用機器も同様に、10万円未満の場合は「消耗品費」として購入時に一度に経費計上できます。

一方、10万円以上のものは原則「固定資産」に分類され、耐用年数に基づき分割して減価償却を行います。

ただし、10万円以上20万円未満のものは「一括償却資産」として扱い、3年間にわたって均等に経費計上する方法も選択できます。

また、青色申告者の場合、「少額減価償却資産の特例」を活用すれば、30万円未満の資産を購入年度に全額経費計上することが可能です(年間合計300万円まで)。

したがって、10万円未満のパソコンは一括での経費計上が可能ですが、それ以上の場合は分割計上となるケースが多い点に注意が必要です。

パソコンの周辺機器も経費計上できる

フリーランスエンジニアがパソコンを購入する場合、職種によっては周辺機器もあわせて購入するかもしれません。

例えば、開発環境を整えるためのキーボードやディスプレイ、データ保存のための外部記憶装置などです。

これらの周辺機器も、業務に直接関連して使用されるのであれば、すべて経費として計上できます。

わかりやすいように、以下で経費として計上できる周辺機器の代表例をいくつかご紹介します。

マウス

マウスは、パソコンを操作するために不可欠な入力デバイスであるため、基本的に経費として計上できます。

一般的にマウスは数千円程度で購入できるため、10万円未満の「消耗品費」として処理することがほとんどです。

ただし、高額なゲーミングマウスなど、特殊用途のものは業務関連性を説明できるようにしておきましょう。

キーボード

キーボードも、プログラミングや執筆業務に欠かせない入力機器です。こちらも基本的に「消耗品費」として一括で経費計上できます。

ただし、プライベートでの利用が疑われるようなゲーミングキーボードなどは、事業の関連性を証明できるような根拠が必要です。

ディスプレイ

複数のウィンドウを効率的に操作するため、エンジニアにとってディスプレイの拡張は重要です。高額な場合でも耐用年数に基づいて経費計上が可能です。

ただし、自宅兼事務所の場合、業務利用分のみ家事按分する必要があります。(※家事按分については後述)

ソフトウェア

パソコンの操作に必要なOSや業務に利用する開発ツールなどのソフトウェアも経費計上できます。月額制のサブスクリプションであっても経費計上が可能です。

ただし、サブスクリプション型の場合は毎月の支払い分を経費計上します。一括購入型の場合は、購入価格によって減価償却が必要になることもあります。

USBやHDDなどの外部記憶装置

データのバックアップや移動に使用される外部記憶装置も業務に直接関連していると言えるため、経費として計上できます。

こちらは、基本的に「消耗品費」として処理するのが一般的です。

ただし、高額なNAS(ネットワークストレージ)の場合は、減価償却の対象となる可能性もあります。

プリンター・複合機

書類の印刷やスキャンに必要なプリンター・複合機も、業務に利用する場合は経費として認められます。

インクやトナー代も経費として計上可能なので、忘れないようにしておきましょう。

Webカメラ

オンラインミーティングやリモート作業で必要なWebカメラも経費計上が可能です。

ただし、最近では副業として、Webカメラを使用したライブ配信などをする方も増えてきました。

この場合、その副業が「事業所得」、つまり本格的な事業活動であり、継続的かつ収益性が高いと認められるなら、確定申告の際に一括で計上できます。

しかし、趣味的な活動や副収入的な性格が強いと判断された場合、「雑所得」に分類されるので、本業とは区別して申告しなければなりません。

マイク

録音やオンライン会議で使用するマイクも、業務に関連していれば経費計上できます。

ヘッドマウントやアクセサリーも同時に計上可能なので、忘れないようにしておきましょう。

パソコンの経費計上の方法

では、フリーランスエンジニアがパソコンの経費を計上するには、具体的にどのように計上すればよいのでしょうか?

ここからは、パソコンの金額帯ごとに、経費計上の方法を詳しく解説していきます。

10万円未満のパソコン:「消耗品」として一括で処理

10万円未満の比較的安価なパソコンは、「消耗品」として確定申告の際に一括で処理できます。

購入年度に経費として全額を計上できるため、資産管理や減価償却をする必要がありません。

例えば、8万円のパソコンを購入し、銀行振込で支払った場合の仕分けは以下のようになります。

- 借方(支出):消耗品費 80,000円

- 貸方(支払方法):普通預金 80,000円

ただし、購入価格が”税込”で10万円未満であることが条件です。税込金額で判断するため、税込価格を確認しておきましょう。

このように、10万円未満のパソコンの場合は経費計上が非常にシンプルなので、特に気をつけるべき点はないといえます。

10万円以上のパソコン:「固定資産」とみなされる為、減価償却で計上

10万円以上のパソコンは、「固定資産」に分類されるため、購入費用を一括で経費計上することはできません。

この場合、減価償却を適用して数年にわたって分割計上する必要があります。

なお、パソコンの用途に応じて減価償却期間が異なります

- サーバー用パソコン:耐用年数5年

- それ以外のパソコン(一般的な業務用など):耐用年数4年

(※耐用年数:その資産が使用可能とみなされる期間)

例えば、20万円の業務用パソコンを現金で購入した場合の仕分例は以下の通りです。

- 借方:固定資産(パソコン) 200,000円

- 貸方:現金 200,000円

ここから、4年分に分けて減価償却を適用する必要があります。減価償却費の計算方法は以下の通りです。

減価償却費 = 購入金額 ÷ 耐用年数

→ 200,000円 ÷ 4年 = 50,000円

つまり、この50,000円を年度ごとに費用として計上します。

- 借方:減価償却費 50,000円

- 貸方:減価償却累計額 50,000円

ただし、上記の仕訳例は「定額法(資産の耐用年数にわたって毎年同じ金額を均等に経費計上する方法)」を採用しています。

減価償却の計算には、この他にも「定率法」や「生産高比例法」などがありますが、パソコンのような耐用年数が比較的短い固定資産では、通常「定額法」が採用されることが多いです。

10万円以上で20万円未満のパソコン:「一括償却資産」「少額減価償却資産の特例」「減価償却」のどれかで計上

10万円以上で20万円未満のパソコンは、固定資産として扱われるものの、特別な処理が認められている金額帯であるため、「一括償却資産」「少額減価償却資産の特例」「減価償却」のどれかで計上する必要があります。

一括償却資産とは、耐用年数にかかわらず3年間で均等に減価償却できる制度です。

例えば、15万円のパソコンを一括償却資産として3年間で均等償却する場合、以下のように計算されます。

年間償却額 = 購入金額 ÷ 3年

→ 150,000円 ÷ 3年 = 50,000円

これを3年間繰り返し、3年後に資産価値をゼロにする流れです。

次に、少額減価償却資産の特例とは、中小企業や個人事業主が対象で、取得価額が30万円未満の資産をその年に全額一括で経費計上できる制度です。ただし、年間300万円までという上限があります。

つまり、少額減価償却資産の特例が適用される場合、計上方法は「10万円未満のパソコン」の時と同じように、購入金額を全額その年の経費として一括で計上します。違いは金額の範囲と適用要件が定められている点です。

<まとめ>

- 簡便さを重視する場合:→「一括償却資産」が便利。特に耐用年数が分からない場合や、長期的に使う予定がない場合に適しています。

- 即時に経費化したい場合:→「少額減価償却資産の特例」が最適。ただし、年度ごとの300万円上限を超えないように注意が必要。

- 通常の処理で問題ない場合:→「減価償却」を選びます。安定した経費計上が可能です。

30万円以上のパソコン:通常の減価償却で会計処理

30万円以上のパソコンは、高額な固定資産として扱われるため、購入費用をその年に一括で経費計上することはできません。

減価償却を適用し、「10万円以上のパソコン」の時と同じように、法定の耐用年数に基づいて分割計上してください。

なお、30万円以上の資産は、購入日・金額・耐用年数などを固定資産台帳に記録し、税務調査に備える必要があります。

パソコンの減価償却の計算方法

ここまで、フリーランスエンジニアがパソコンを購入した場合の仕分け方法について解説してきました。

しかし、「減価償却」の部分が複雑で理解できなかった人もいるかもしれません。

そこでここからは、パソコンを購入した際の減価償却の計算方法について、もう少し深掘りして解説します。

取得価額 × 償却率 ÷ 12 × その年の使用月数

基本的に、減価償却の計算は以下の公式を用いて算出します。

取得価額 × 償却率 ÷ 12 × その年の使用月数

取得価額とは、パソコンを購入するために支払った金額のことです。例えば、15万円のパソコンを購入した場合、その15万円が取得価額に該当します。

償却率とは、減価償却資産(この場合はパソコン)が、税法上どれだけの期間で価値が減少すると見なされるかを示す比率です。

パソコンの法定耐用年数は通常4年とされているため、償却率は25%(1÷4)となります。

例として、20万円のパソコンを購入した場合の計算を以下でシミュレーションしていきましょう。

1年目・・20万円×0.25÷12×6ヶ月=25,000円

まず、1年目(初年度)については、パソコンを購入した月からその年の年末までの期間が対象となります。

例えば、20万円のパソコンを7月に購入した場合、1年目の減価償却費は次の計算式で算出できます。

20万円 × 0.25 ÷ 12 × 6ヶ月 = 25,000円

- 取得価額:20万円

- 償却率:0.25(25%)

- 月数:6ヶ月(7月から年末(12月)までの使用月数)

なお、残りの金額は2年目以降で引き続き減価償却しなければなりません。

2年目・・20万円×0.25÷12×12ヶ月=50,000円

2年目以降は、その年の1月から12月までの1年間分が対象となります。引き続き、20万円のパソコンを例に計算してみましょう。

- 取得価額:20万円

- 償却率:0.25

- 月数:12ヶ月

これを先ほどと同じ公式に当てはめると、

200,000円 × 0.25 ÷ 12 × 12 = 50,000円

となるので、2年目に経費として計上できる減価償却費は50,000円です。

3年目、4年目も毎年同じ方法で計算し、残存価額が無くなるまで続けることになりますが、減価償却が終了するまでの総額は取得価額を超えてはいけません。

フリーランスエンジニアがパソコンを経費計上する際の注意点

初めての確定申告は誰もが緊張するものです。特に、経費に関わる項目は厳しくチェックされるので、細心の注意が必要になってきます。

そこでここでは、フリーランスエンジニアが確定申告の際にパソコンを経費計上する時の注意点をいくつか紹介していきます。

購入したパソコンの領収書はしっかり保管しておく

1つ目の注意点は、購入したパソコンの領収書をしっかりと保存しておくことです。

領収書は、確定申告を行う際に必要な支出証明書類として税務署に提示を求められる場合があります。

特に、高額な経費として計上するパソコンの購入については、取得価額や購入日を正確に証明できる書類が必要です。なお、領収書を紛失した場合、請求書でも代用できる場合があります。

また、保存期間は原則として7年間です。

電子データとして保存しても問題ありませんが、その場合は「電子帳簿保存法」に準拠しなければなりません。

電子データとして保存する場合(電子帳簿保存法)

電子帳簿保存法とは、帳簿や領収書、請求書などの書類を紙ではなく電子データとして保存することを認める法律です。

2024年1月から完全義務化されており、電子取引で発行されたデータ(例えばPDFやメールで送付された領収書や請求書)は、原則として電子データのまま保存しなければなりません。

紙に印刷して保管するだけでは認められなくなったため、全ての事業者が対応する必要があります。

電子帳簿保存法のポイントは以下の6点です。

- 保存したデータが「日付」「金額」「取引先名」で検索できること

- 領収書や請求書のデータに改ざん防止のためのタイムスタンプを付与すること

- データが消失しないように、クラウドや外付けストレージにバックアップを取ること。

- 税務調査があった場合、保存しているデータを速やかに提示できるようにしておくこと

- 紙の領収書をスキャンして保存する場合は、スキャン時点で「解像度」や「カラーの忠実性」に配慮すること

- 青色申告の場合、電子データも7年間保存すること

プライベートでも使用するパソコンの場合は「家事按分」する

2つ目の注意点は、購入したパソコンをプライベートでも使うようなら、「家事按分」することです。

家事按分(かじあんぶん)とは、プライベートと仕事で共用するものの費用を、使用割合に応じて分割して経費計上することを指します。

パソコンのように業務利用とプライベート利用が混在する可能性があるものを経費として全額計上すると、税務署から疑いをかけられる可能性があるため、適切に按分する必要があります。

例えば、1日のうちパソコンを使う時間が10時間で、そのうち業務で使うのが6時間の場合、業務利用の割合は60%となります。

つまり、この場合の按分割合は「業務利用60%、プライベート利用40%」です。

したがって、家事按分適用後の経費は

20万円 × 60% = 12万円

となり、この12万円のみが経費として認められる形です。

「それなら全部業務利用ということにした方がお得では?」と考える方もいるかもしれません。

しかし、仮に税務調査が入った際にこのことがバレると、ペナルティを課されかねません。こういったリスクのことも考えると、正直に家事按分した方が得策です。

免税事業者は消費税を含めた金額で処理する

3つ目の注意点は、消費税に関する部分です。

2023年10月に導入された「インボイス制度」により、フリーランスの消費税に対する考え方が大きく変わりました。

インボイス制度では、適格請求書(インボイス)の発行が義務化され、消費税を計上・控除するためには以下の条件を満たす必要があります。

条件1.インボイス発行事業者であること

売上1,000万円以下の事業者(免税事業者)は課税事業者に登録しない限り、インボイスを発行することができません。

条件2.経費計上時の注意

パソコンなどを購入した際に経費として計上する場合、消費税の控除を受けるには、購入先が適格請求書発行事業者であることを確認する必要があります。

したがって、売上1,000万円以下の免税事業者が経費として計上する金額は「消費税込みの総額」です。

分割払いでの購入も経費計上できる

4つ目の注意点は、パソコンを分割払いで購入した場合でも、分割分の金額を経費として計上できることです。

例えば、20万円のパソコンを5回の分割払い(毎月4万円)で購入した場合、支払った4万円をその月の経費として計上できます。ただし、計上方法には注意が必要です。

1.減価償却が適用される場合

パソコンの購入金額が10万円以上である場合、原則として減価償却資産として扱われます。そのため、分割払いであっても、取得価額全体を基に減価償却費を計算し、経費計上します。

例えば、20万円のパソコンを7月に購入し、分割払いしている場合でも、1年目に経費計上できるのは減価償却費として算出した金額(例:6ヶ月分の25,000円)です。

2.一括経費計上が認められる場合

購入金額が10万円未満の場合や、中小企業の特例(30万円未満の少額減価償却資産の特例)が適用される場合、支払った金額をその年の経費として全額一括計上することができます。分割払いの場合も、特例が適用されるなら一括計上が可能です。

ただし、分割払いの場合、金利や手数料が発生することがあります。この利息部分は経費に計上できません。経費計上の対象は、あくまでも本体価格(元金)部分のみです。

パソコン購入にかかった関連費も経費計上できる

5つ目の注意点は、パソコン購入時にかかった関連項目も経費として計上できる点です。

パソコン本体以外にも、業務に必要なものであれば関連費用として経費に含められます。

例えば、以下のような関連費は経費として計上可能です。

- 周辺機器:キーボード、マウス、モニター、プリンターなど

- ソフトウェア:業務用アプリケーション(Officeソフト、グラフィックデザインソフトなど)やセキュリティソフト

- 設置・設定費用:パソコンの初期設定やネットワーク接続などにかかるサービス費用

- 保証料:パソコン購入時の延長保証や保険に加入した場合の費用

- 付属品:パソコンバッグやノートパソコン用のスタンドなど、業務に必要な付属品

- 送料:ネット購入の場合、パソコン本体や周辺機器の送料も経費に含められる

上記のような関連費は、基本的にパソコンの費用としてまとめて計上できます。

複数台購入した際は1台当たりの取得価額によって計上方法が変わる

6つ目の注意点は、パソコンを複数台購入した場合、1台当たりの取得価額によって計上方法が変わる点です。

これは、「パソコンの経費計上の方法」のセクションで解説したように、それぞれのパソコンの金額によって、適用される項目が異なるからです。

つまり、パソコンを何台買おうが、1台ずつ経費計上しなければなりません。

例えば、5万円のパソコンと10万円のパソコンを一緒に買ったからといって、両方とも「一括償却資産」で計上できるわけではありません。

中古パソコンを購入した場合は法定耐用年数が変わる

7つ目の注意点は、中古パソコンを購入した際の法定耐用年数についてです。

前項でも解説したように、新品のパソコンの法定耐用年数は通常4年と定められています。

しかし、中古パソコンの場合はそのパソコンが使用されてきた経過年数によって法定耐用年数が変わります。

10万円未満の中古パソコン:消耗品費で処理する

購入金額が10万円未満の中古パソコンについては、原則として消耗品費としてその年度に全額経費計上が可能です。

新品パソコンと同様に、少額資産として扱うことになるので、購入年度に全額を経費計上すればよいだけです。

10万円以上の中古パソコン:減価償却で処理する

購入金額が10万円以上の中古パソコンについては、減価償却資産として処理します。

これも新品パソコンと同様に、法定耐用年数に基づいて経費計上を行いますが、中古資産であるため、耐用年数は特別な計算式を用いて調整されます。

中古パソコンの耐用年数は、「パソコンの経過年数×20%+法定耐用年数の未経過年数」

中古パソコンの法定耐用年数は、以下の計算式で求めます。

(パソコンの経過年数 × 20%)+ 法定耐用年数の未経過年数

例えば、5年前に製造された中古パソコンを購入した場合

- 経過年数:5年

- 法定耐用年数の未経過年数:4年 – 5年 = 0(マイナスは切り捨て)

- 耐用年数:5年 × 20% = 1年

上記のように設定されるので、この中古パソコンの耐用年数は1年となり、減価償却を1年で行います。

2年前に製造された中古パソコンを購入した場合は、

- 経過年数:2年

- 法定耐用年数の未経過年数:4年 – 2年 = 2年

- 耐用年数:2年 × 20% + 2年 = 2.4年(切り上げで3年)

上記のように設定されるので、この中古パソコンの耐用年数は3年となります。

このように、中古パソコンを購入する場合、法定耐用年数を製造日にあわせて計算しなければなりません。

フリーランスエンジニアの仕事探しはエンジニアスタイルがおすすめ

フリーランスエンジニアは、仕事探しで悩むことも少なくありません。

もし案件探しでお悩みなら「エンジニアスタイル」をご活用ください!

エンジニアスタイルは、数ある案件検索サイトの中でも業界最大級の30万件以上の掲載数を誇ります。

リモートでの作業やテレワーク可能な案件を絞って検索することもできるので、きっと希望に沿った案件が見つかるはずです。

契約前のサポートはもちろん、契約後のアフターサポートが充実しているので、初心者でも安心なのもうれしいポイント。

登録は無料なので、この機会にぜひエンジニアスタイルの利用を検討してみてください!

<<エンジニアスタイルに無料で登録してフリーランス案件を探す!>>

まとめ

本記事では、フリーランスエンジニアがパソコンを購入した際の経費計上方法について詳しく解説しました。

パソコンの経費計上は、正しく行えば税金負担を軽減できるだけでなく、事業経営を安定させる重要なスキルです。

一方で、領収書の管理や家事按分など、細かな注意点を見落とすと後々問題に発展する可能性があります。これらの知識をしっかりと押さえておくことが重要です。

今後、税法の改正やインボイス制度など、フリーランスを取り巻く税務環境は変化が続くと予想されます。

そのため、最新情報をキャッチアップしながら、柔軟に対応できる力を身につけていきましょう。

「エンジニアスタイルマガジン」では、今後もこういったフリーランスエンジニアにとって役立つ最新情報を随時お届けいたします。

それでは、また別の記事でお会いしましょう。今回も最後までお読みいただきありがとうございました!

- CATEGORY

- フリーランス

- TAGS

-

-

-

-

-

-

-

【Go言語】東証プライム上場企業のバックエンド要員募集の 求人・案件

- 700,000 円/月〜

-

その他

- Go言語

-

【PHP3年以上/AWS3年以上/リモート併用/週5稼働/20~40代活躍中】ソーシャルゲーム開発のサーバーアプリケーションの設計・実装の案件・求人の 求人・案件

- 850,000 円/月〜

-

その他

- PHP JavaScript TypeScript

-

【Vue.js3年以上/フルリモート可能/週5稼働/20~40代活躍中】自社プロダクトのWebアプリケーションエンジニアの案件・求人の 求人・案件

- 750,000 円/月〜

-

その他

- JavaScript PHP Python

-

【TypeScript3年以上/フルリモート可能/週5稼働/20~40代活躍中】SaaS型3Dバーチャルツアーサービスのフルスタック開発の案件・求人の 求人・案件

- 950,000 円/月〜

-

その他

- TypeScript JavaScript

-

【Web/UXコンサルタント】ネット銀行ソリューション開発案件の 求人・案件

- 750,000 円/月〜

-

その他

-

【Flutter】デジタルツインプラットフォーム開発案件の 求人・案件

- 850,000 円/月〜

-

その他

-

【Kotlin/Androidエンジニア】英語リスニング力向上・モバイルアプリ開発(フルリモート)の 求人・案件

- 800,000 円/月〜

-

その他

- Kotlin

-

【リモート/Golang/Ruby/PHP】バックエンドエンジニアの 求人・案件

- 700,000 円/月〜

-

その他

- PHP Ruby Go言語 JavaScript

-

【リモート/TypeScript/Python/Flutter/Vue.js/Node.js/GCP/AWS】技術本部/Project Management OfficePMOの 求人・案件

- 900,000 円/月〜

-

その他

- Python JavaScript TypeScript Nodejs

-

【リモート】技術本部VPoE候補の 求人・案件

- 900,000 円/月〜

-

その他

- Python JavaScript TypeScript Nodejs

-

【Go言語】基幹システム追加開発(開発エンジニア)の 求人・案件

- 1,000,000 円/月〜

-

六本木・広尾・麻布十番

- Go言語

-

【Go/フルリモート】バックエンド開発の 求人・案件

- 670,000 円/月〜

-

その他

- Go言語 PHP Dart SQL JavaScript その他 TypeScript

-

【C#】パチスロ新機種の出玉設計・リール配列の 求人・案件

- 510,000 円/月〜

-

その他

- C#

-

【AWS/リモートあり】求人サイトの新規構築の 求人・案件

- 670,000 円/月〜

-

渋谷

-

【PMO/フルリモート】アプリにおけるPMOの 求人・案件

- 590,000 円/月〜

-

その他

-

【AWS/リモートあり】中古車販売システムインフラの 求人・案件

- 670,000 円/月〜

-

その他

-

【TypeScript3年以上/フルリモート/週5稼働/20~40代活躍中】WEBアプリケーションのフロントエンド開発業務の求人・案件の 求人・案件

- 850,000 円/月〜

-

その他

- TypeScript HTML JavaScript

-

【TypeScript3年以上/リモート併用/週5稼働/20~40代活躍中】大手健康食品会社開発(フルスタックエンジニア)の案件・求人の 求人・案件

- 850,000 円/月〜

-

その他

- TypeScript JavaScript Nodejs