【2023年最新】フリーランスは開業届を出さなければならない?開業届を出すメリットとデメリットを紹介

はじめまして、エンジニアスタイル編集部です!

コラムページでは、ITフリーランスに向けてお役立ち情報を発信します。Twitterではホットな案件を紹介してまいりますので、ぜひフォローをお願いいたします!

本記事が、皆様の参考になれば幸いです。

経験がまだ少ない方にもわかりやすく説明するために、初歩的な内容も記載しております。記事も長いので、実務経験豊富な方は、ぜひ目次から関心のある項目を選択してください。

エンジニアスタイルは、最高単価390万円、国内最大級のITフリーランス・副業案件検索サービスです。フリーランス・副業案件一覧を以下からご覧いただけますのであわせてご確認ください。

目次

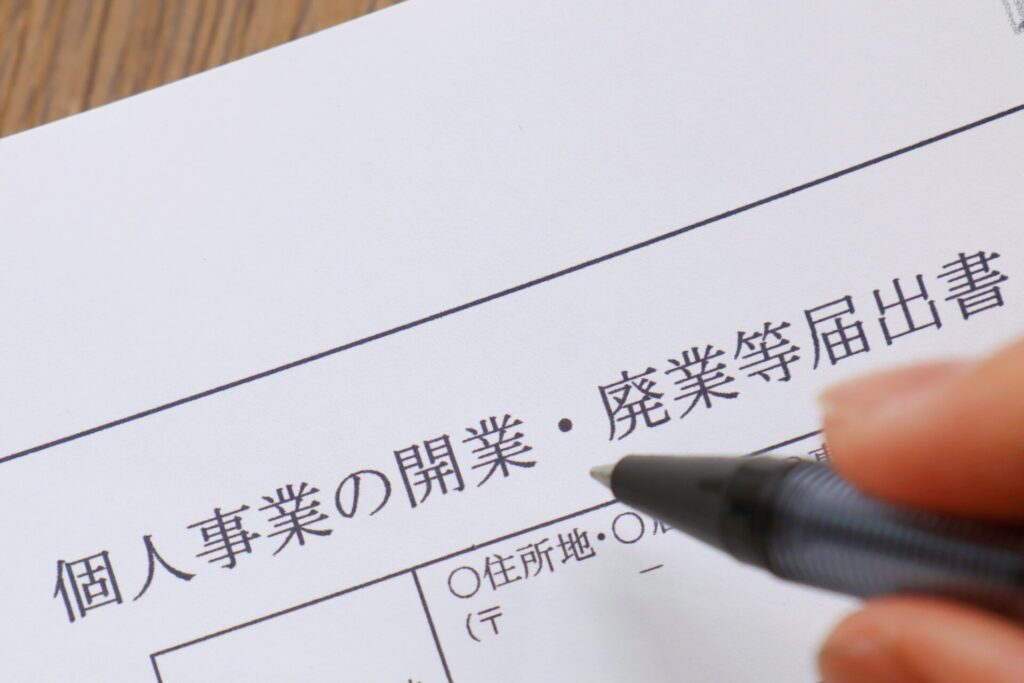

そもそも開業届とは

開業届とは、個人で事業を開業した場合に税務署に提出する書類のことです。

個人事業主は、会社員のような所得税の給料天引きなどはなく、1年間の所得に応じて、所得税を自ら納めなければなりません。

所得税や消費税は税務署に、個人事業税は各都道府県税事務所への納税開始を報告するための手続きです。

個人事業の開業届には、以下の2種類があります。

- 個人事業の開業・廃業等届出書(開業届)

こちらは税務署へ届け出るもので、一般的な開業届です。

開業日から一ヶ月以内に管轄の税務署に届け出ることが推奨されています。

開業届は、国税庁ホームページからダウンロードするか、最寄りの税務署で手に入れることができます。

- 個人事業税の事業開始等申告書

こちらは各都道府県税事務所に届け出るもので、個人事業を開始したことを申告します。

各都道府県によって、提出先や提出期限に違いがあります。

例えば、東京都は事業開始日から15日以内、神奈川県は事業開始日から1ヶ月以内となっています。

詳しい内容は、お住まいの各都道府県税事務所ホームページより確認しましょう。

フリーランスは開業届を出さなくてもいい?

フリーランスを始めた、若しくはこれからフリーランスになるという人は開業届の期限や提出方法、提出の必要性などが疑問になります。

それでは、フリーランスに開業届は必要なのでしょうか?

ここではフリーランスの開業届の必要性を解説します。

フリーランスは開業届を出さなくても罰則はない

フリーランスや個人事業を始めた場合、開業届を出さなくてはならないですが、仮に開業届を出さずにフリーランスで活動したとしても罰則はありません。

ただし、開業届は開業日から1ヶ月以内に届け出なければならないという義務とされているため、罰則がないからといって出さなくてもいいわけではないことを理解しておく必要があります。

フリーランスが開業届を出す目的

届け出なくても罰則はありませんが、多くの人が開業届を提出しています。

なぜなら、開業届を出していないと、以下のデメリットが生まれます。

- 青色申告ができない

- 屋号での銀行口座開設ができない

上記のように、開業届を出していないとできないことがあるため、多くの人が開業届を出しています。

フリーランスは開業届を出していなくても確定申告は必要

開業届を出していなくても罰則はありませんが、事業で得た所得を申告する確定申告を必ず行わなければなりません。

確定申告を行わなかった場合には、本来納めるべき税額に加えて、無申告加算税(罰金)を支払うことになります。

無申告課税は基本的に、納税額に対して50万円までは15%、50万円を超える部分は20%の税率をかけて計算された金額になります。

また、確定申告期限を過ぎて、税務署の調査通知を受ける前に自主的に納付したとしても、7.3%〜14.6%の遅延税が発生します。

確定申告をしない無申告は税務署に見抜かれますので、必ず期限内におこなうようにしましょう。

フリーランスが開業届を出すメリット

それでは、フリーランスが出していなくても罰則のない開業届を提出する意味はあるのでしょうか?

ここでは、フリーランスが開業届を提出するメリットを紹介します。

開業届を出すか、出さないか迷っている人は参考にしてみてください。

フリーランスとしての自覚が生まれ・身が引き締まる

開業届に必要項目を記入し税務署に提出することで、これからフリーランスとして働くんだという強い気持ちが生まれ、覚悟を持つことができます。

スタートラインに立ったという身の引き締まる思いにもなります。

青色申告で確定申告ができる

開業届と青色申告承認申請書を出すことで、青色申告で確定申告を行うことができます。

青色申告は節税面で大きく優遇されます。

青色申告のメリットは以下になります。

- 最大65万円の特別控除が受けられる

- 赤字を3年間繰り越せる

- 家族への給与を経費にできる

- 貸倒引当金を経費にできる

- 30万円未満の資産を取得した場合、一度に経費に計上できる

上記のようにメリットが多い分、手続きが煩雑ですが、会計ソフトを使えば難しいことではありません。

この青色申告を申請していない場合、白色申告での確定申告となります。

白色申告のメリットは以下になります。

- 事前に申請する必要がない

- 複式簿記による帳簿や青色申告決算書などの必要がない

- 手続きが容易

上記のように、白色申告は事務的な負担は減らせますが、お金の面での優遇がありません。

フリーランスとしての将来をしっかり見据えるのであれば、多少手続きが煩雑でも、青色申告を申請することをオススメします。

フリーランスとして本格的に活動するのであれば、青色申告することに損はないです。

小規模企業共済に加入できる

開業届を出していれば、退職時や廃業時に給付金がもらえる小規模企業共済に加入することができます。

フリーランスは会社員と違って退職金がなく、多くのフリーランスや個人事業主が加入しています。

また、税制面でも掛金は全額所得控除されるため、優遇されています。

掛金は月1000円〜7万円まで500円単位で設定可能です。

そのため、控除額の上限は7万円×12ヶ月で年間84万円になります。

屋号付きの事業用銀行口座が作れる

屋号付きの事業用銀行口座を作る際、銀行によっては口座開設に開業届の控えが必要になります。

屋号付き事業用銀行口座開設のメリットは以下になります。

- 取引相手に信頼感や安心感を与える

入金先が個人名義の口座よりも、屋号付き口座の方が個人事業主としてしっかりと事業をしているアピールにもなり、取引先にも信頼感や安心感を与えられます

- 事業別に管理できる

複数事業を行っている場合、屋号付き口座を使うことで、事業ごとのお金の管理が容易になります。

今後、複数事業を考えている人は、屋号付き口座を開設することをおすすめします。

補助金・助成金の申請ができる

個人事業主向けの補助金や助成金は国がやっているものや、地方自治体独自のものまで複数の種類があります。

この補助金や助成金を申請する際には、必ず開業届を出しておく必要があります。

個人事業主向けの補助金、助成金には以下のようなものがあります。

経済産業省がおこなう、小規模事業者が販路開拓や業務効率化をおこなって、事業を持続し、発展させるために活用できる補助金です。

小規模事業者持続化補助金の概要は以下になります。

| 対象者 | 小規模事業者 |

| 補助率 | 対象経費の3分の2以内 |

| 上限額 | 基本的に50万円以内まで |

| 対象経費 |

販路開拓や生産性向上に向けた取組費用 (HP製作費、チラシ製作費、広告費など) |

経済産業省がおこなっており、事業者が業務の生産性の改善や業務効率化を図るために、ITを導入する費用に対しての補助金です。

A・B型の2種類と、新型コロナウイルス対策を行う事業者向けにC型とあり、それぞれ補助額が違います。

自分がどの事業に当てはまるかを確認して申請をするようにしてください。

IT導入補助金の概要は以下になります。

| 対象者 | 小規模事業者 |

| 補助率 | 対象経費の2分の1〜4分の3以内 |

| 上限額 | 450万円 |

| 対象経費 | ソフトウェアやクラウド費用、導入関連費用など |

創業補助金は、創業時にかかる初期投資の費用などを、計画している事業が完了することで支給される補助金です。

創業補助金の概要は以下になります。

| 対象者 | 創業補助金募集日以降に創業する、従業員1名以上を採用する予定の事業者 |

| 補助率 | 2分の1以内 |

| 上限額 | 50万円〜200万円 |

| 対象経費 |

|

創業時は費用がかさみ経済的に苦しいことが多いです。

しかし、創業補助金を申請することで一時的な負担はありますが、のちに補助を受けられるので創業時の経済的な負担を少しでも楽にすることができます。

証明書の役割をしてくれる

開業届は事業主であることの証明です。

保育園や学童、融資の申込、様々な手続きの際に開業届の控えが証明書の役割を果たしてくれます。

開業届を出すことにデメリットはある?

フリーランスが開業届を出すことに多くのメリットがありますが、反対にデメリットの要素が存在することも事実です。

ここではフリーランスが開業届を出すことのデメリットを開設します。

このデメリットをしっかり理解した上で、開業届の提出をしましょう。

記帳の義務が発生

開業届を出して個人事業主となったら、日々の取引を帳簿に記載しておいた上で、帳簿を保存しておく必要があります。

白色申告や青色申告の種類に関わらず、記帳や帳簿の保存義務があります。

帳簿の保存期間は、青色申告の場合は7年間、白色申告の場合は法定帳簿は7年間、任意帳簿は5年間と決まっています。

他にも保存義務のある書類に保存期間が定められていますので、詳しくは国税庁ホームページで確認してください。

失業保険がもらえなくなる

開業届を出すと失業保険が受け取れなくなります。

失業保険とは、再就職を目指す意思を持って就職活動をする人への生活費の支給が目的です。

開業届を提出すれば、個人事業主と判断されるため、失業保険の対象外になります。

しかし、失業保険の中に再就職手当というものがあります。

これは、早期に再就職した場合に支給される手当のことで、フリーランスや個人事業主でも受け取ることができます。

現在、失業保険を受け取っている人、これから受け取る予定の人も開業届を出すことで、再就職手当を受け取れる可能性があります。

しかし、開業届を出すタイミングを間違えると再就職手当を受け取れなくなりますので、事前にハローワークインターネットサービスで確認するようにしましょう。

社会保険の扶養を出なければならなくなる

扶養控除の対象者が開業届を出すと、扶養から外れる可能性があります。

扶養控除は税法上の扶養と健康保険上の扶養の2つあります。

税法上の扶養は、開業届を出しても収入が扶養の範囲内であれば外れることはありませんが、健康保険上の扶養は、健康保険の組合によっては、収入がなくても扶養から外れる場合があるので注意が必要です。

もし、扶養から外れて自分で社会保険料を払わないといけなくなった場合、健康保険料と国民年金だけで年間約20万円〜30万円の負担増になります。

開業届を提出する前に、扶養控除の対象から外れるかどうかを確認しておく必要があります。

廃業する場合に廃業届を提出する必要がある

廃業届は、フリーランスや個人事業主が廃業する際に出すものです。

開業届を出したフリーランスや個人事業主は、廃業した際に廃業届を出さないと、事業が継続されているとみなされ、課税の対象になってしまう恐れがある上、廃業から1ヶ月以内に出すよう定められていますので、廃業の際は速やかに廃業届を出しましょう。

また、廃業届以外にもそれぞれ必要に応じて出す必要のある書類を以下で紹介します。

- 所得税の青色申告取りやめ申告書

青色申告を利用している人は出す必要があります。

白色申告を利用している人は出す必要はありません。

- 所得税および復興特別所得税の予定納税額の減額申請書

予定納税をしている個人事業主は出す必要があります。

- 事業廃止届出書

消費税の課税対象になっている人が出す必要があります。

消費税の免税に該当する人は必要ありません。

- 給与支払事務所等の廃止届出書

従業員を雇い、給料を払っている人は出す必要があります。

開業届を出している場合、上記の書類をそれぞれ必要に応じて出していないと損をする可能性がありますので、出し忘れのないよう注意しましょう。

開業届を出さなければならない人と出さなくても大丈夫な人

では、どのような人が開業届を出さなければならないのでしょうか?

また、どのような人が開業届を出さなくても大丈夫なのでしょうか?

ここでは、開業届を出す必要のある人とない人について解説します。

フリーランスや副業でも基本的には出さなければならない

開業届を出さないといけないのは、事務所などを持っている自営業の人だけでなく、フリーランスなど事務所などを構えていないフリーランスも同じです。

会社員などが副業をする場合も、継続して副業をおこなう予定であれば、開業届を出す必要があります。

出さなくても罰則はありませんが、提出は義務付けられています。

継続した収入でなければ出さなくてもいい

収入が一時的な場合には、開業届を出す必要はありません。

例えば、原稿などを頼まれて一度書いて、収入を得たが、今後続ける予定はない場合です。

その他の例は以下になります。

- 不用品の一時的な売却益

- 一時的な代行業務

開業届を出す必要があるかどうかは、繰り返しもしくは継続的な収入を得ているかどうかになります。

フリーランスの方はこちらの記事もご覧ください

まとめ

本記事では、フリーランスが開業届を出すことの必要性について解説してきました。

まとめると以下になります。

- 開業届を出すことは義務付けられているが、出さないことでの罰則はない

- 多くのメリットがあるが、デメリットも理解した上で出す必要がある

- 開業届を出さなくても、確定申告は必須

- 開業届を出さなくてはならない人と、出さなくても大丈夫な人がいる

これからフリーランスを始めようと思っている人、すでにフリーランスを始めているが、まだ開業届を出していない人は、ぜひこの記事を参考にしてみてください。

- CATEGORY

- フリーランス

- TAGS

この記事を書いた人

海外、コスメが好きな東北人。2015年に世界一周一人旅をしたアクティブ女子。 コスメECの運営業務に従事後、独立し。現在は、取材を中心にフリーランスWEBライターとして活動中。

この記事を監修した人

大学在学中、FinTech領域、恋愛系マッチングサービス運営会社でインターンを実施。その後、人材会社でのインターンを経て、 インターン先の人材会社にマーケティング、メディア事業の採用枠として新卒入社し、オウンドメディアの立ち上げ業務に携わる。独立後、 フリーランスとしてマーケティング、SEO、メディア運営業務を行っている。