業務委託の収入って年末調整と関係あるの!?年末調整について徹底解説

はじめまして、エンジニアスタイル編集部です!

コラムページでは、ITフリーランスに向けてお役立ち情報を発信します。Twitterではホットな案件を紹介してまいりますので、ぜひフォローをお願いいたします!

本記事が、皆様の参考になれば幸いです。

経験がまだ少ない方にもわかりやすく説明するために、初歩的な内容も記載しております。記事も長いので、実務経験豊富な方は、ぜひ目次から関心のある項目を選択してください。

エンジニアスタイルは、最高単価390万円、国内最大級のITフリーランス・副業案件検索サービスです。ITフリーランス・副業案件一覧をご覧いただけますのであわせてご確認ください。

目次

はじめに

業務委託の収入が年末調整とどのように関連しているのかは、多くの会社員が副業を考える際に抱える疑問の一つです。年末調整は、1年間に会社から得た給与に対して過剰または不足している税金を調整する流れを指すものの、副業として業務委託を行っている場合、その収入はどう影響するのでしょうか。

まず理解すべき点は、業務委託の収入は通常、会社員の給与とは別に確定申告を要する雑所得や事業所得として扱われることです。つまり、本業の給与に対する年末調整とは独立して、業務委託で得た収入に対しては個人で税務申告を行う必要があります。しかし、この二つの収入が税金の計算において完全に無関係ではないことを理解することが重要です。

この記事では、会社員が業務委託の副業から得る収入が年末調整にどのように影響するか、また、それぞれの収入に適切に対応するための年末調整の仕組みについて解説します。

業務委託で得た収入を正しく申告し、税務上の不備を避ける方法を知りたい方は、この記事を参考にしてみてください。

年末調整とは

まずは、「年末調整」そのものに対し、基礎知識の確認をしましょう。ここでは、年末調整の目的と、対象者について説明します。

年末調整の目的

年末調整とは、「1年間に働いて得た収入に対して適切な税金を支払っているかを確認し、必要に応じて調整する手続き」を指します。

調整が必要な理由は、給与から毎月予定された税金が引かれている(源泉徴収される)一方で、実際に1年間でどれだけ稼いだか・家族がいるか・医療費を使ったかなどによって、最終的な税金の額が変わってくるためです。

年末調整では、その年の収入全体と、扶養家族の有無や住宅ローンの利子などを考慮して、最終的な税金を計算することで、仮に多く税金を払っていたら差額が戻ってきたり、足りなければその分を支払う必要があります。

つまり、年末調整は1年間の収入と支出を精算して、正しい税金を確定させるための手続きです。

年末調整の対象者

年末調整の対象者は、主に会社で働く人々、つまり給与所得者です。

先述した通り、給与からは毎月一定の税金が先に引かれますが、年末になると、その年の総収入や家族構成、教育費や医療費などによって、税額が変わることがあります。

年末調整では、給与所得者それぞれの要素を考慮した上で、実際に払うべき税金の正確な額を計算します。もし税金を多く払っていた場合は、過払い分が戻され、少なければ差額を支払う必要があります。年末調整という手続きをすることで、給与所得者は自分で確定申告をすることなく、所得税の精算を完了できます。

なお、年末調整は主に雇用主である会社側が処理をするため、従業員である給与所得者は必要な書類(例:扶養家族の情報、保険料の控除証明など)の提出のみで済みます。会社が従業員のためにほとんどの計算と手続きを行うため、給与所得者個人の手続きは、そこまで煩雑ではありません。

一方で、自営業者やフリーランスなどは年末調整の対象外であるため、確定申告を通じて税金を精算する必要があります。確定申告をするには、年間の収入や経費、控除などに関する詳細な記録や計算が必要です。時間がかかることも多く、簿記に関する理解が求められます。

つまり、年末調整の対象者は給与所得者であり、煩雑な手続きの大半は雇用主である会社側が担っています。

年末調整の時期

年末調整は一般的に、毎年11月から12月にかけて行われます。

年末調整が行われる時期には、企業は従業員から必要な情報を集め、1年間の所得と控除額をもとに正確な税金を計算します。従業員はこの期間に、扶養家族の情報や保険料控除、住宅ローン控除などの関連書類を提出する必要があります。

年末調整が完了すると、翌年1月から2月にかけて給与と共に過不足が調整され、必要に応じて追加で税金が徴収されるか、過払い分が返金されます。

会社員が業務委託などで副業した場合の手続き

会社員でも副業をしている場合、その副業からの収入に対して確定申告が必要です。一方、確定申告や帳簿上の基準は、個人事業主やフリーランスとは一部異なります。

ここでは、会社員が副業した場合の手続きについて説明します。

副業の収入は確定申告が必要

会社での収入は年末調整で税金が計算されますが、副業の収入は自分で確定申告を行い、税金を納める必要があります。

確定申告の方法は、まず副業からの年間収入と、副業するのににかかった経費を計算します。なお、経費とは、副業をするために必要だった交通費や材料費、通信費などです。経費を収入から差し引いた額が、税金を計算するための「所得」となります。

次に、税務署のウェブサイトから必要な書類をダウンロードし、前年の1月1日から12月31日までの収入と経費を記入します。また、e-Taxというシステムを利用することで、税務署に行かずにオンラインで確定申告が可能です。オンラインの確定申告にはマイナンバーカードとカードリーダーが必要ですが、手続きが簡単であるため、本業・副業に忙しい会社員の方にはおすすめです。

申告期間は通常、2月中旬から3月15日までです。副業から得た収入がある場合は、期間内に申告を行い、計算された税金を納める必要があります。会社員であっても副業収入があれば確定申告は不可欠なため、期限内に正しく申告しましょう。

所得金額が20万円以下の場合は不要

会社員が副業などで得た所得金額が20万円以下の場合、確定申告は不要です。

しかし、住民税の申告に関しては異なる場合があります。多くの自治体では、給与所得者の住民税は年末調整で計算されますが、副業などの収入がある場合は、収入に応じて住民税が課されることがあります。

確定申告をすることで、副業などの収入に対して正しい税額を計算し、所得税と住民税の適切な納税が可能です。

つまり、副業収入が20万円以下の場合は確定申告不要であるものの、所得税のみ申告不要であり、住民税に関しては申告する必要があります。確定申告をしない方は、お住まいの地域の住民税担当者に連絡をし、「住民税を普通徴収で納税したい」という旨を伝えるのがおすすめです。

年末調整の流れ

年末調整の手続きでは、会社が従業員のために一年を通じて行った源泉徴収の精算を行い、実際の所得額と支払われた税金が一致するかどうかを確認します。

年末調整の流れは、従業員が給与所得者のための各種申告書を提出することから始まり、会社がこれらの情報をもとに税金の精算計算を実施します。年末調整を通じて、従業員が過剰または不足分の税金を払っている場合には、それを調整し、最終的には従業員に源泉徴収票が発行されます。

ここでは、年末調整時に提出する書類や、源泉徴収と年末調整の関係性について説明します。

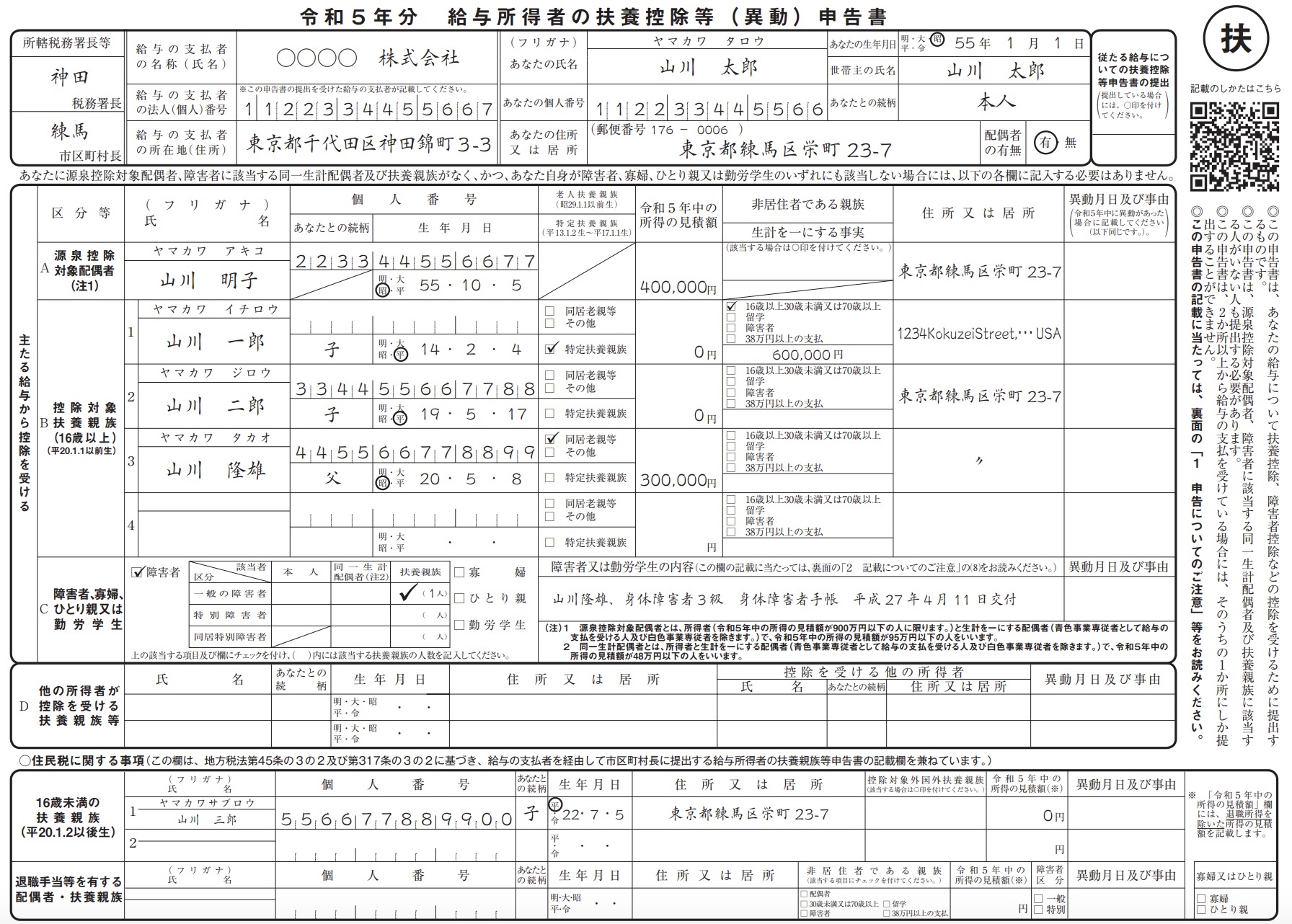

扶養控除等(異動)申告書

年末調整の際に提出する「扶養控除等(異動)申告書」は、年間を通じて家族構成や扶養状況などに変更があった場合に提出し、適切な税額を計算するために使用されます。

なお、副業している際に扶養控除等申告書を提出する場合は、原則として主な勤務先のみに提出します。副業の収入があっても、扶養控除等の情報は主な勤務先に提出した申告書で管理されるため、副業先に改めて提出する必要はありません。つまり、ダブルワークなどで複数の勤務先がある場合でも、扶養控除等申告書は一か所のみに提出しましょう。

申告書には扶養家族の情報や配偶者の有無、配偶者の収入状況などを記載します。副業がある場合、副業収入は本業の収入と合算して考慮されるため、扶養控除の適用に影響を与える可能性があるものの、副業の収入が20万円未満であれば、本業の年末調整で考慮する必要は通常ありません。

提出しないと、甲欄(源泉徴収税額表の中で、扶養控除等を受けられる人が適用される税額の区分)の適用を受けられず、源泉徴収税額が高くなる可能性があるため、確実に提出することが大切です。

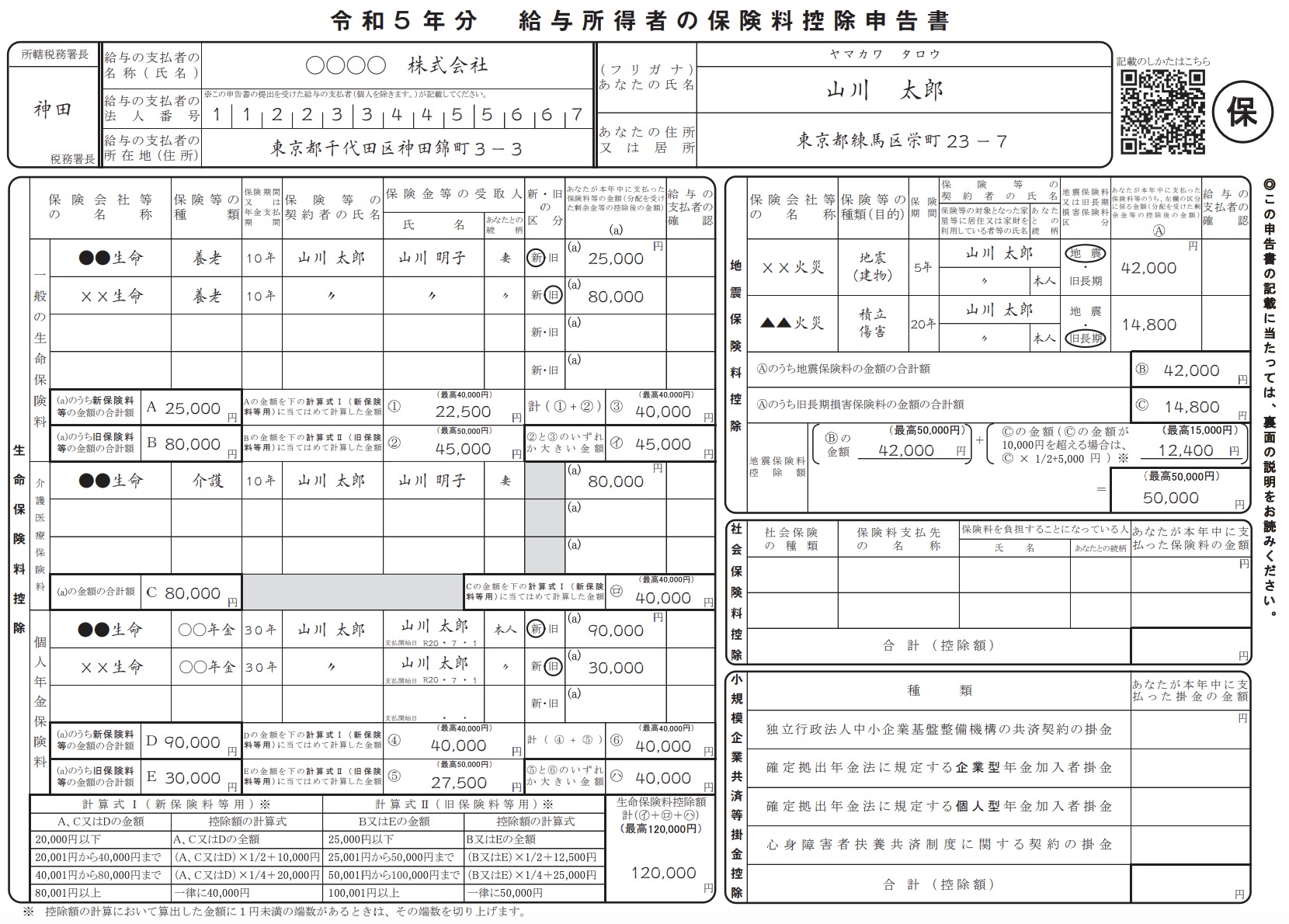

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書には、その年に支払った様々な保険料に関する詳細を記入します。

生命保険料控除では、「一般の生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3種類をそれぞれ記載します。「控除証明書」には分かりやすく記載されているため、見ながら記入するのが一番良い方法です。

地震保険料控除の部分では、地震保険特約がある火災保険に加入している方が記載します。

ただし、地震保険料控除の対象となる保険料は、賃貸用の住宅は該当せず、自身が居住している住宅に限ります。

社会保険料控除は、自分や生計を共にする親族のために支払った社会保険料が対象で、支払った全額が所得控除となります。限度額は設けられておらず、健康保険料や介護保険料、厚生年金保険料などが含まれます。例えば、学生時代に納付特例を利用して未払いだった国民年金保険料を後に支払った場合や、子どものために国民年金保険料を支払った場合などが該当します。申告には、支払った社会保険料の証明書や領収証、納付証明書をもとに申告書を作成します。

小規模企業共済等掛金控除は、勤務先の給与や賞与から引かれる以外の掛金に適用され、独立行政法人中小企業基盤整備機構の共済契約掛金、確定拠出年金の企業型・個人型年金掛金、心身障害者扶養共済制度の掛金が含まれます。

支払った1年間の掛金全額が所得控除の対象となり、控除を受けるためには、支払った掛金に関する「小規模企業共済等掛金払込証明書」が必要です。

なお、副業をしている場合でも、本業の勤務先での年末調整にすべての情報をまとめて提出します。副業の収入が20万円未満でも、本業での年末調整時に全ての保険料控除の情報を提出することが一般的です。ただし、副業での収入やそれに関連する保険料が本業の収入と合算されることがあり、その場合は本業の申告書にもそれらの情報を含める必要があります。

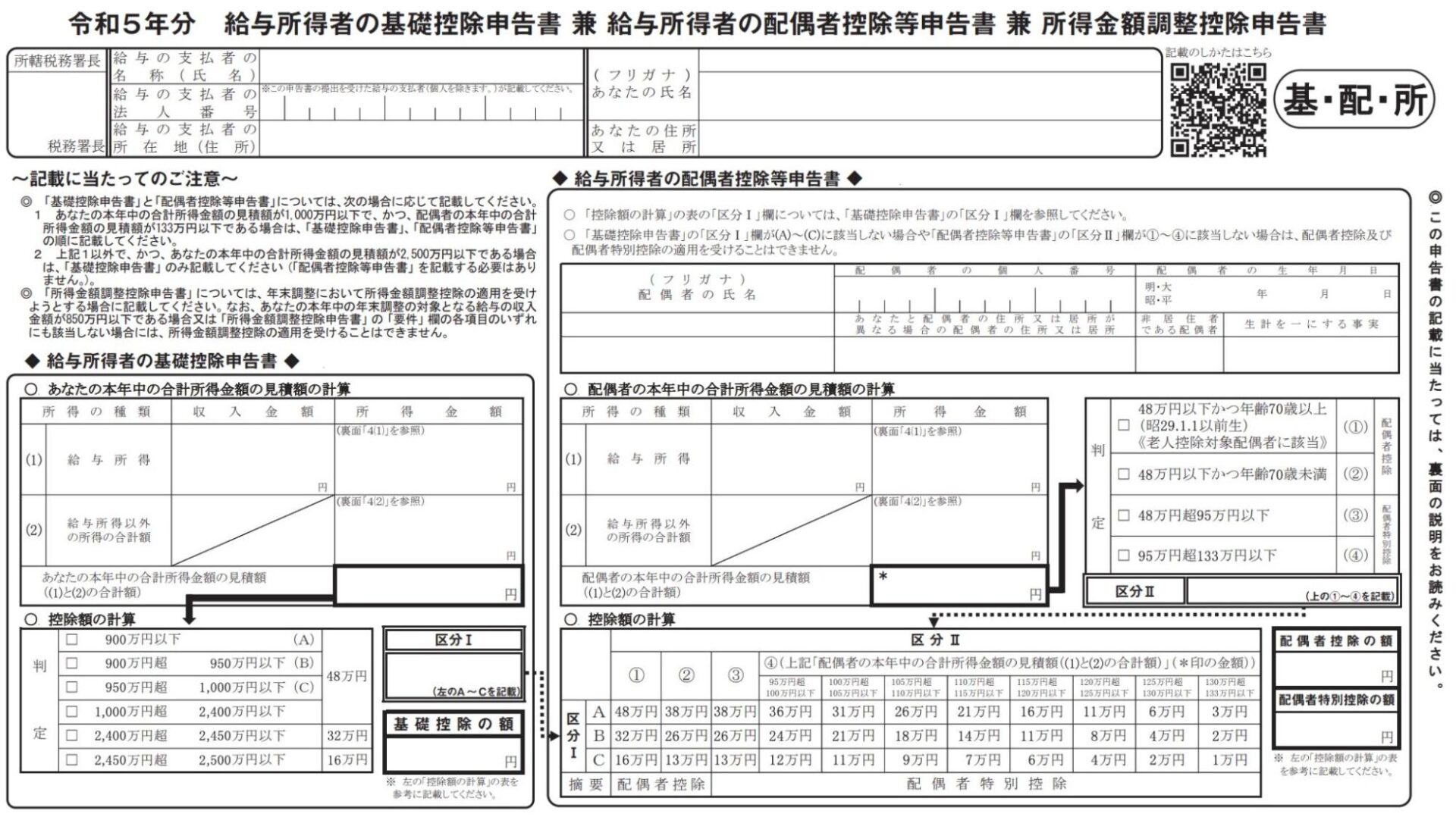

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

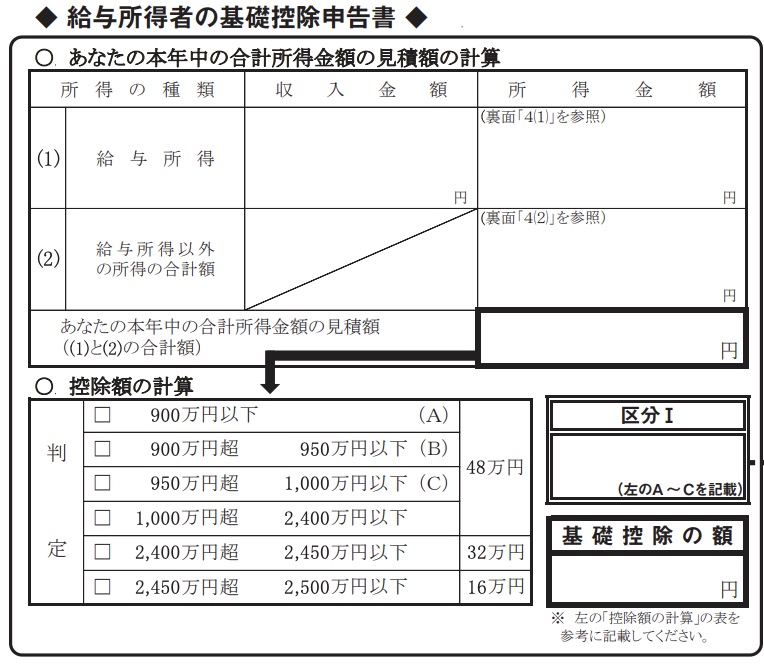

給与所得者の基礎控除申告書は、給与をもらう人が税金を計算するために必要な情報を記入する書類です。令和2年分からは、この申告書は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という1枚の書類にまとめられています。

この書類には、自分の年間の給与収入、支払った社会保険料や配偶者の情報などを記入し、それに基づいて税金が計算されます。基礎控除は全ての納税者が対象ですが、正確な税金を計算するためには、この書類を提出する必要があります。

なお、基礎控除とは、税金を計算するときに、所得(給与)から引く一定の金額のことです。このお金を引くことで、実際に税金を払う金額が少なくなります。つまり、基礎控除は、税金を少し軽くするためのルールであり、誰でも使えて、納税する人が少しでも税金の負担を減らせるようにするためのものです。令和2年以降の基礎控除額は最大で48万円です。

例えば、年間で330万円稼いでいる方の場合、税金を計算する前に48万円を差し引いて、282万円の所得に対して税金が計算されます。つまり、税金は282万円に対してだけ計算されるので、以下の税率表からも分かるように実際に支払う税金の額が少なくなります。このように基礎控除は、全ての人に適用されるもので、所得が少ない人ほど税負担の軽減効果を大きく感じられる仕組みです。

| 課税される所得金額 | 税率 |

| 1,000円から1,949,000円まで | 5% |

| 1,950,000円から3,299,000円まで | 10% |

| 3,300,000円から6,949,000円まで | 20% |

| 6,950,000円から8,999,000円まで | 23% |

| 9,000,000円から17,999,000円まで | 33% |

| 18,000,000円から39,999,000円まで | 40% |

| 40,000,000円以上 | 45% |

記入する内容は給与の収入金額、給与所得の所得金額、給与所得以外の所得の合計額、合計所得金額の見積額などです。給与収入がある場合だけでなく、副業やその他の所得がある場合も、すべてこの申告書に記入します。

「副業をしていると会社にバレる」という理由の多くは、副業で得た所得を「給与所得以外の所得の合計額」欄に記載する必要があるためです。副業の収入がある場合は、それを正しく申告することが法的な義務であり、副業が「バレる」ことを避けるために申告を怠ることは適切ではありません。副業をしていることを勤務先に知られたくない場合は、副業の収入に関しては確定申告を行うなど、適切な方法を検討する必要があります。

要するに、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」とは、所得金額調整控除や配偶者控除などを適切に申告し、正しい税額を計算するための用紙です。

申告書をもとに会社が計算

会社は従業員が提出した申告書を精査して、記載されている情報が正しいかを確認します。

従業員の基本情や年間の収入、適用可能な控除項目、給与所得の他に副業や投資からの収入がある場合は総収入に含めるなど、正確に計算する必要があります。

次に、会社は従業員の総収入から各種控除を差し引いて課税所得を算出します。基礎控除や配偶者控除、扶養控除、保険料控除などを確認し、従業員が提出した申告書に基づいて控除を適用します。

課税所得が確定したら、適用される税率に基づいて所得税額を計算します。日本の税制では、課税所得が高くなるほど高い税率が適用される累進税率が採用されています。

最後に、会社が従業員に年間を通じて源泉徴収した税金と、計算された年間の所得税額を比較します。この比較によって、従業員が追加で税金を支払う必要があるのか、過払いの税金がある場合には返金されるべきかが決定されます。

従業員が提出した書類をもとに、さまざまな項目をチェックした上で実際の年間所得に基づいた正確な税金が計算され、年末調整が完了します。

過不足分の精算と源泉徴収票の受け取り

年末調整で会社は従業員の1年間の総収入と控除を計算し、実際に納めるべき所得税額を決定します。

もし従業員が年間を通じて多く税金を払いすぎていた場合(源泉徴収が多かった場合)、その過払い分は通常、年末の給与と一緒に返金されます。一方、税金が不足している場合は、その差額が最終的な給与から控除され、納税が完了します。

年末調整が完了した後、会社は従業員に対して源泉徴収票を発行します。源泉徴収票は、その年の従業員の収入額と、会社が従業員に代わって納めた所得税や住民税の額が記載された公式な書類です。従業員はこの源泉徴収票を受け取り、確定申告が必要な場合や将来の参照のために保管します。

そもそも源泉徴収とは

源泉徴収とは、「給料から税金を先に引いておくシステム」を指します。会社員の給料から、国や自治体に支払う税金を事前に差し引くことで、働いた人は自分で税金を計算して支払う手間を省けます。

源泉徴収票は、1年間でどれだけ給料をもらい、どれだけ税金が引かれたかを示す重要な書類であり、その年に得た収入と、そこから引かれた税金の額が記載されています。

毎年、会社は従業員に源泉徴収票を発行し、従業員は源泉徴収票の内容をもとに、年末に行われる「年末調整」を通じて、自分が適切な税額を支払っているかを確認します。年末調整で、1年間の税金が多く引かれていた場合は返金され、少なかった場合は追加で支払うことになります。

つまり、源泉徴収は「給料から毎月少しずつ税金を引いておくこと」を指し、年末調整は「1年間の収入と支払った税金を確認し、正確な税額を決定して源泉徴収税額との差額を調整すること」です。源泉徴収と年末調整があるおかげで、会社員の方は手間を省きつつ、1年間で正しい税額を支払うことを保証してもらえます。

業務委託の確定申告のやり方

副業で業務委託を始める場合、初めての確定申告に戸惑う方は多いものです。しかし、確定申告自体は必要書類を揃えた上で、必要事項を正確に入力すれば初心者の方でも比較的簡単に完了できます。現代では会計ソフトも充実しているため、必要に応じて活用するのもおすすめです。

ここでは、業務委託分の確定申告のやり方について、必要書類や申告方法、注意点について説明します。

必要書類

会社員が副業で業務委託を行っている場合の確定申告では、収入や経費を正しく申告するために、様々な書類が必要です。

まず、副業からの収入を証明するために、支払調書や収入が分かる領収書、契約書などが必要になります。これらの書類は、副業でどれだけ稼いだかを示すために使います。

なお、「支払調書」とは、企業や個人事業主が外部の個人や企業に支払った報酬などの金額を記録した書類のことです。支払調書は、報酬を受け取った人に対して行われた支払いの詳細が記載されており、税務上の証明資料として使用されます。例えば、企業から業務委託契約で報酬を受け取った場合、支払調書には支払った金額の他に、受取人の名前や住所、支払いの内容、源泉徴収税額などが記載されます。

会社員が副業で業務委託を行っている場合、業務を遂行するためにかかった経費に関する証明書類も集める必要があります。交通費や通信費、機器購入費など、業務委託に関連するすべての支出の領収書が含まれます。経費は、収入から差し引けるため、税金を計算する際に重要になります。

また、本業の給与に関する源泉徴収票も必要です。確定申告では本業と副業の合計所得を算出する際に使用されます。には、これらの収入と経費の情報を記入し、正確な所得額と納税額を計算します。

確定申告を行う際は、これらの書類を用意して、収入と経費を正確に申告することが重要です。適切な書類の準備と正確な申告により、税務上の問題を避け、正しい税額を確定できます。

確定申告書を作成する

必要書類が揃っているのを確認したら、実際に確定申告書を作成していきます。

まず、副業から得た収入の全額を明確に把握する必要があります。業務委託契約から得た収入の証明書や支払調書、銀行の入金記録などを参考に入力していきましょう。収入額が分かったら、副業でかかった経費を計算します。経費には交通費、仕事用の材料や道具の購入費、通信費など、副業に直接関連する費用が含まれます。

収入と経費を確定させた後、国税庁のウェブサイトから確定申告書類をダウンロードし、必要な情報を記入します。収入金額、経費、収入から経費を差し引いた「実際の」所得、税額などを正確に記載します。

確定申告は、e-Tax(電子申告)や最寄りの税務署で紙の書類を提出することで完了します。

なお、副業の所得は「事業所得」または「雑所得」として申告することが多い傾向にあります。会社員の方が休日を利用して副業する場合、ほとんどが雑所得です。雑所得で申告する場合は、白色申告をしましょう。

確定申告を通じて、副業から得た正確な収入と支払うべき税金が計算され、納税の義務を果たすことになります。

確定申告の申告期間

確定申告の申告期間は毎年2月16日から3月15日までです。この期間内に、前年1年間の所得に関する申告と税金の支払いを行う必要があります。申告をすることで、所得税の過不足を精算し、必要に応じて追加で税金を支払ったり、過払いがあれば還付を受けたりします。

もし申告期間を過ぎてしまった場合は、早急に確定申告を行うべきです。期限後でも申告は可能ですが、遅れた場合には遅延税が発生する可能性があります。なお、遅延税とはは、申告期限後に税金を納付する場合に、納付すべき税金に対して加算される金額です。遅れた期間に応じて遅延税が増えるため、発覚後すぐに申告することが重要です。

申告期限を過ぎてしまった場合でも、無申告よりは早めに申告することで、ペナルティを最小限に抑えられます。無申告の場合、税務署からの指摘を受けるまで気づかないこともありますが、その場合、無申告加算税や延滞税が課されるリスクが高まります。

遅延してしまった場合でも、正直に申告し、必要な税金を納付することで、法的な問題を避けられます。万が一、申告や納税に関して不明点がある場合は、税務署や税理士に相談することをお勧めします。税務署では相談窓口を設けており、申告方法や必要書類などについてのサポートを受けられます。

業務委託の仕事はどうやって始める?

クラウドソーシングを利用する

クラウドソーシングサイトは、会社員の方が業務委託の副業を探す際に利用しやすい方法の一つです。

クラウドソーシングとは、「群衆(crowd:クラウド)」と「業務委託(sourcing:ソーシング)」を組み合わせた言葉であることから、多様な業務委託案件が一箇所に集まっており、自分のスキルや興味に合った仕事を簡単に見つけられるサイトであると分かります。クラウドソーシングサイトを通じて未経験歓迎の案件に応募して実績を積むことで、新たなスキルを身につけたりする機会も広がります。

クラウドソーシングサイトは、給与の他に収入が欲しいけれども生活のバランスも重視したいという現代の働き方に適しています。パソコンがあれば、場所や時間に縛られずに仕事ができるため、日中の本業に影響を与えることなく、自宅や好きな場所で効率的に副業が可能です。

また、クラウドソーシングサイトを通じた業務委託では、自分の努力と成果が直接収入に反映される点もメリットです。プロジェクトによっては高額な報酬を得ることもでき、能力や成果に応じて収入を増やすチャンスがあります。「都合のよい時に仕事を探せる上、努力次第で収入を増やせる」という点が、固定給のみの本業とは異なる、クラウドソーシングサイト副業としての大きな魅力です。

クラウドソーシングサイトを利用することで、幅広い業種の案件にアクセスでき、自分のキャリアや収入を自分でコントロールできるため、副業として業務委託を探している会社員にとって、自分の可能性を広げるためにおすすめの方法です。

知り合いや友人から紹介してもらう

知り合いや友人から業務委託案件を紹介してもらうメリットには、信頼関係に基づいた安心感があります。

すでに良好な関係があるため、仕事の詳細や条件を正直に話し合いやすく、双方の期待値を明確に合わせられるため、発注者・受注者の両方が安心して業務遂行できます。また、友人や知り合いからの紹介は、あなたに適した案件を選んでくれるため、案件の質が保証されることが多い傾向にあります。このような繋がりから生まれる案件は、新規に市場で探すよりも成功の確率が高く、長期的な協力関係に発展する可能性もあります。

なお、紹介案件で受注できる仕事は、ウェブ開発やプログラミングなどのテクノロジー関連や、デザイン・写真などのクリエイティブ系、コンサルティング、会計、法律などの専門的なサービスが多い傾向にあります。

一方で、紹介で得る案件には注意すべきポイントもあります。仕事の関係がプライベートな関係に影響を与える可能性があるため、業務の契約内容や期待する成果については、事前にしっかりと話し合い、合意形成をはかることが重要です。

また、友人や知り合いからの案件であっても、業務内容や報酬、納期などの条件を明確に契約書に記載し、正式な業務契約を結ぶことで、仕事上の誤解やトラブルを防ぎ、お互いの関係を守れます。初めて案件を受注する場合は、あらかじめクラウドソーシングサイト等で報酬の相場感を把握しておくことも重要です。

さらに、知り合いからの紹介に頼りすぎると、自身のネットワークやスキルが偏る可能性もあるため、定期的に市場の動向をチェックしつつ、自分の力で案件探しも並行して行いましょう。

エンジニアスタイルを利用して週2からはじめてみる

業務委託の副業を探している会社員にとって、エンジニアスタイルは最適なプラットフォームです。

エンジニアスタイルとは、30万件を超える国内最大級のフリーランス案件が集まるサイトで、会社員が自分の専門性や興味に合った副業を容易に見つけることが可能です。特に、リモートで副業したい方にとって、こだわりの条件で検索できる機能は大きなメリットです。

エンジニアスタイルでは、優良エージェントによる厳選された案件のみが掲載されているため、品質の高いプロジェクトに出会えます。また、一クリックで応募が完了し、その後はエージェントからの連絡を待つだけである点も魅力的です。

副業案件をお探しの方は、フリーランスエージェントとのカウンセリング時に、副業案件を探している点や、業務可能な時間などをあらかじめ伝えておくことで、希望に沿った案件を探してもらえます。

会社員が副業として業務委託を探す際には、信頼できる案件を見つけ、効率的に仕事を進めることが重要です。エンジニアスタイルは、そうしたニーズに応えるためのサポート体制が整っているため、副業案件を探している方におすすめします。

まとめ

本記事では、業務委託の収入が年末調整にどう関わるかを詳細に解説しました。

会社員が副業として業務委託に取り組む際、本業の年末調整とは別に、副業の収入に対して確定申告を行う必要があります。年末調整は、会社が給与から正しい税金を引いているかを調整するプロセスであり、業務委託の収入は個々に確定申告することで税務を正します。

副業としての業務委託収入が年末調整のプロセスに直接影響することはありませんが、最終的な税負担には影響を及ぼします。つまり、本業の収入と副業の収入を合算した上で、全体の税額が計算されるわけです。

会社員が副業で業務委託を行う場合、その収入に対して自己申告することで、適切な税金を納め、法的な責任を果たすことが重要です。適切な申告と税金の納付を怠ると、税務調査の対象となるリスクがあり、場合によっては追徴税や罰金の支払いを余儀なくされる可能性があります。

正確な税務申告は、副業を安心して継続するための土台となります。副業を検討している方は、得た収入に対して適切な申告を行いましょう。

- CATEGORY

- フリーランス

- TAGS

この記事を書いた人

海外、コスメが好きな東北人。2015年に世界一周一人旅をしたアクティブ女子。 コスメECの運営業務に従事後、独立し。現在は、取材を中心にフリーランスWEBライターとして活動中。

この記事を監修した人

大学在学中、FinTech領域、恋愛系マッチングサービス運営会社でインターンを実施。その後、人材会社でのインターンを経て、 インターン先の人材会社にマーケティング、メディア事業の採用枠として新卒入社し、オウンドメディアの立ち上げ業務に携わる。独立後、 フリーランスとしてマーケティング、SEO、メディア運営業務を行っている。